本帖最后由 铁志 于 2022-10-1 13:15 编辑

高科技园区公募REITs项目理解

前言:公募REITs对大家来讲应该一点也不陌生了,前期也更新了几篇关于公募REITs、香港REITs、新加坡REITs的相关系列文章,各位同学的反响非常强烈。甚至有同学留言可否借用数据写论文,再这里说一声,我撰写的所有文章都是借用jrweike.com 金融微课ABS项目底稿系统内全套申报文件的相关材料素材,如有需要的可自行去金融微课官网下载,鉴于现在公募REITs的发行热度,我后期将连续撰写多篇关于公募REITs发行的文章,如撰写内容有欠妥之处还烦请各位同学留言斧正。对感兴趣的同学可以持续关注待更新、近期将更新多篇公募REITs的分析案例和文章欢留各位留言交流。

张江高科技园区成立于1992年,是国家级高新技术开发区之一2011年成为国家自主创新示范区。 2014年被纳入上海自由贸易试验区

张江片区根据发展阶段划分为三个大,除已成熟的北开中还有尚待南

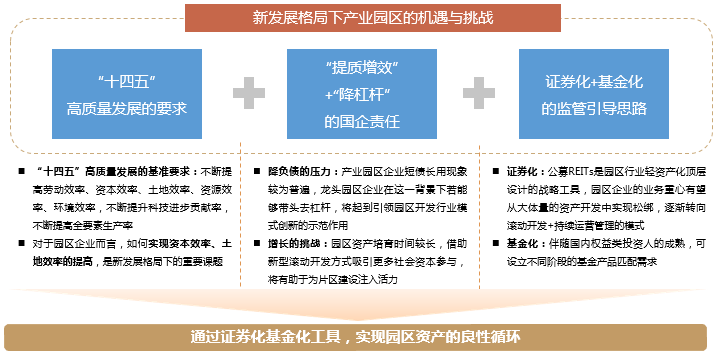

公募REITs开闸聚焦到产业园区市场,如何以盘活存量支持增、开发提升以盘活存量支持增、开发提升以盘活存量支持增、开发提升,以园区为抓手培育高质量产业。

1、REITs是对产业园运营的传统模式的破题

收益来源:自持园区资产获取租赁收益,部分园区资产可拆分一定销售比例,提前通过销售实现回流

模式瓶颈:(1)资产培育周期长,持有期收益有限;(2)依赖间接融资,短钱长用;(3)工业用地对全周期管理、散售比例及转让存在限制;(4)除二级开发外,部分持有方需承担土地一级开发的前期投入,对自有资金需求较高;(5)投资人群体有限,在资产退出路径上缺乏规模化、公开化的载体

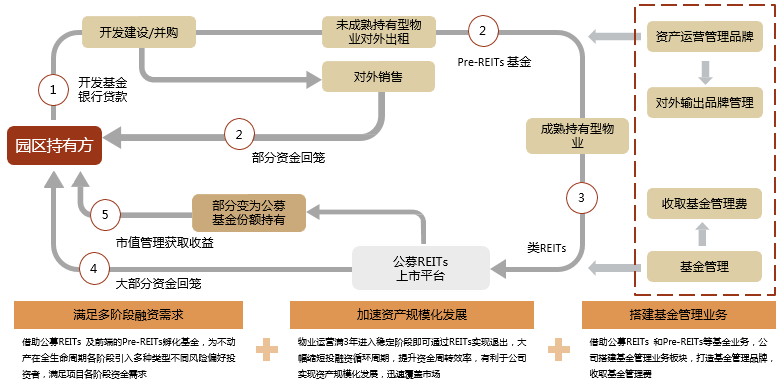

2、借助REITs可实现的园区开发全周期路径

借助REITs构建园区资产覆盖“开发-孵化-成熟-退出”的不动产全生命周期体系,在资产全生命周期各阶段引入各类型不同风险偏好的投资人,有助于公司迅速覆盖市场、实现规模化发展,同时搭建资产持有方的基金管理业务板块。

3、借助REIT组合工具引入权益型长线资本

资管新规推动股权投资:以去通道、禁资金池、限嵌套、降杠杆、破刚兑为主旨的资管新规将推动权益投资的发展

产业园区类资产正经历间接融资向直接融资拓展,从依靠土地在建工程融资逐步过渡到依托不动产证券/权益融资的历史阶段

公募REITs作为权益类产品,可以吸引长线资本的参与

4、REITs标的项目概况

资产区位

张江光大科技园位于张江高科技园区浦东新区盛夏路500弄

园区地处张江北区的核心区域,周边交通便利、规划有序,北侧的祖冲之路是贯穿张江北区的东西向枢纽道路之一。园区距离地铁2号线广兰路站步行仅大约8分钟(约750米)

项目基本参数

项目为50年工业用地,园区占地20,914平方米,总建筑面积约50,865平方米,由7幢4-11层不等的楼宇构成,地上建面42,695平米

项目出租率在2018年受租户清退影响曾下降至74%,自2020年初已经达到95%以上稳定状态

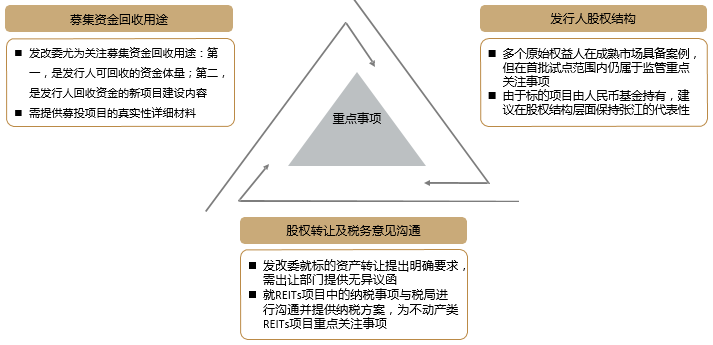

5、借助REIT组合工具引入权益型长线资本

当前,基础设施公募REITs已进入后期审核批复阶段,产业园区类资产竞争较为激烈

监管机构尤为关注批复项目的合法合规性、交易注入价格带来的产品成长性、对监管产品意图的理解及示范效应、以及发行人REIT模式滚动开发的可持续性

结合以上要点,张江高科项目有如下关键事项

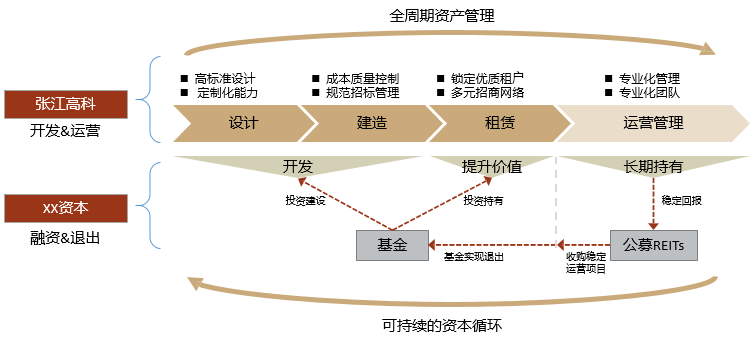

6、张江高科园区开发基金示意合作方案

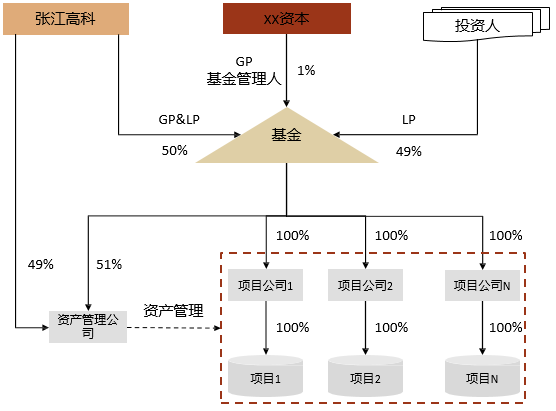

张江高科与XX资本联合发起设立基金,收购张江高科持有的产业园区项目和双方认可的产业园区项目;张江高科负责项目的开发和运营,并收取资产管理费;XX资本负责融资和退出,并收取基金管理费,

基金持有期间,通过对产业园项目的开发/培育提升净营运收入( NOI )。在产业园项目满足上市要求后,张江高科与XX公司合作发行公募REITs,收购基金持有的产业园项目。

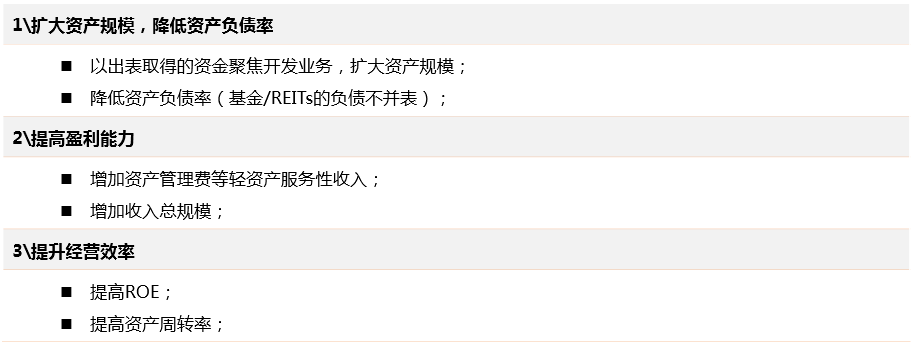

产业园资产规模大、资产周转率低,表内持有产业园会拉低张江高科的ROE水平,影响企业市值;

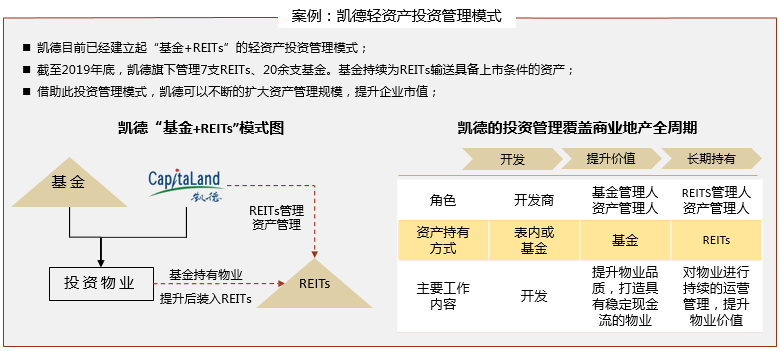

建立“基金+REITs”的模式,以匹配产业园“开发+提升价值+长期持有”的投资周期,从而实现资金使用效率的最佳配置:

张江高科将通过资产出表获得的现金聚焦于投资回报率高的产业园开发业务,提高表内资金运营效率,扩大资产管理规模;

张江高科通过更少的表内出资,保留对产业园的管理权和控制权,提高轻资产管理收入;

8、优势二:改善财务状况

9优势三:提升企业市值

通过增加净利润,可增加企业市值;

管理费收入属于轻资产业务收入,可实现高倍数的分部估值,增加企业市值;

10基金结构图(示意)

XX资本拟与张江高科共同发起设立私募股权投资基金(下称“基金”),基金专注于投资产业园开发项目;

XX资本作为基金的GP及基金管理人,负责基金的设立、登记备案、募资、投资运作以及日常运营管理工作;

张江高科作为基金的GP和LP,参与基金的管理工作并对基金出资。张江高科与基金合资设立资产管理公司,为基金所投全部项目的开发建设和运营管理提供支持;

资产管理公司对项目公司收取资产管理费;

|