本帖最后由 无脸男 于 2022-10-1 14:46 编辑

引战投资者结构分析

前言:资本运作、再融资、市值管理、战略投资,其实这些都是大同小意,都是运作资本工具为公司进行未来的规划,前面也写了几篇关于非公开发行销售的文章,反响还是不错,在中国资本市场除了首次公开发行销售股票没有什么压力,其它的资本运作工具还是要看财务顾问、保荐人的销售能力的,今天再次根据jrweike.com 金融微课的项目底稿系统,继续更新系列文章,如果撰写有欠妥之处还烦请各位斧正。后期我将根据金融微课给出的案例素材继续更新,有兴趣的同学可以持续关注,需要下载的同学可以直接去官网下载。

1、引入战略投资者的类型概览

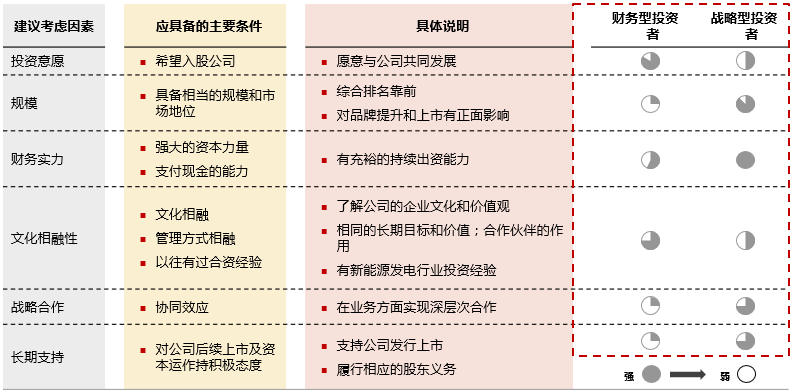

从投资预期来看,投资者主要包括战略投资者和财务投资者两种类型,两者诉求存在一定差异

战略投资者一般要求一定持股比例,且要求拥有一定的话语权并参与公司治理,以图实现权益法核算;但同时,战略投资者的引进有利于提升估值和业务上的深入合作;而财务投资者则主要是短期投资行为,以图实现未来资本利得以及稳定的现金分红

2、建议引入的投资者类型

从投资者市场角色来分,主要分为具有产业协同效应的中央国有企业、大型产业结构调整基金、地方国资企业等

我们建议,考虑到此次引战规模较大,根据与投资人初步沟通情况再确定引入投资人的结构;优先考虑中央国有企业及大型产业机构调整基金等投资者,最大程度引入资金与业务协同

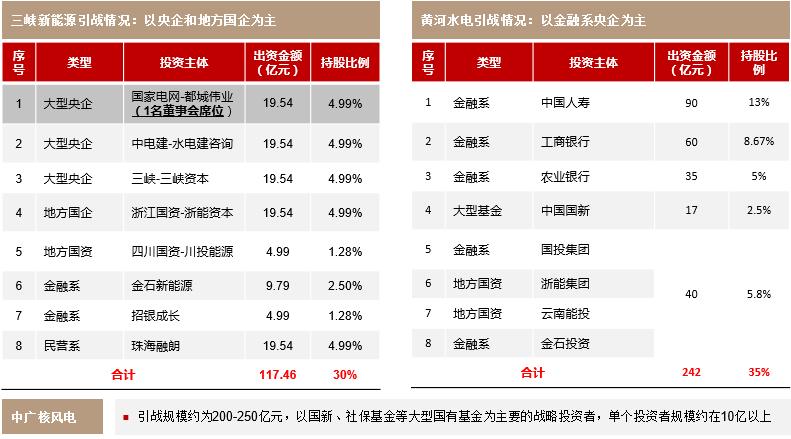

3、可比案例的战略投资者情况:能源类企业

4、本次引战投资者结构的建议

5、IPO中对股东的核查要求

(1)股东穿透核查

要求对机构股东层层穿透以核查是否存在利用上市进行利益输送、违法违规“造富”等行为;

(2)持股真实性

要求出资资金真实合法,为自有或者自筹资金,不存在股东代持情形;

(3)持股适格性

要求投资主体合法合规,依法设立,且穿透股东中不存在如公务员、证监系统离;职人员等禁止持股人员

(4)对赌要求

一般要求对赌在申报前清理,发行人不作为对赌的当事人;

穿透核查的具体要求:目前要求对投资者的股东层层穿透,但直接或间接持有发行人股份数量少于10万股或持股比例低于0.01%的,可豁免。目前股东穿透一般要求穿透至上市公司、公众公司,或者穿透核查至国有控股或管理主体、集体所有制企业、境外政府投资基金、大学捐赠基金、养老基金、公益基金以及公募资产管理产品。除此之外的外资股东,如果中介机构能以适当核查方式确认外资股东的出资人不存在境内主体,并充分论证该外资股东入股发行人的价格不存在明显异常,可将该外资股东视为“最终持有人”;

对赌清理的具体要求:同时满足以下要求的可以不清理:一是发行人不作为对赌协议当事人;二是对赌协议不存在可能导致公司控制权变化的约定;三是对赌协议不与市值挂钩;四是对赌协议不存在严重影响发行人持续经营能力或者其他严重影响投资者权益的情形;

引战股东若存在银行理财产品或私募股权基金:应确保其权属结构清晰,可穿透核查和披露,最终权益人的资金来源、产权控制关系、理财产品本身合规性、合伙企业或者金融产品权益安排、各权益人之间的关联关系等。建议引战时尽量减少入股股东结构中存在的特殊性安排;私募股权基金完成备案,确保引战后所有股东(穿透并合并计算)在不超过200人的范围内;

6、机构投资者

7、潜在投资者名录:主要国家级基金

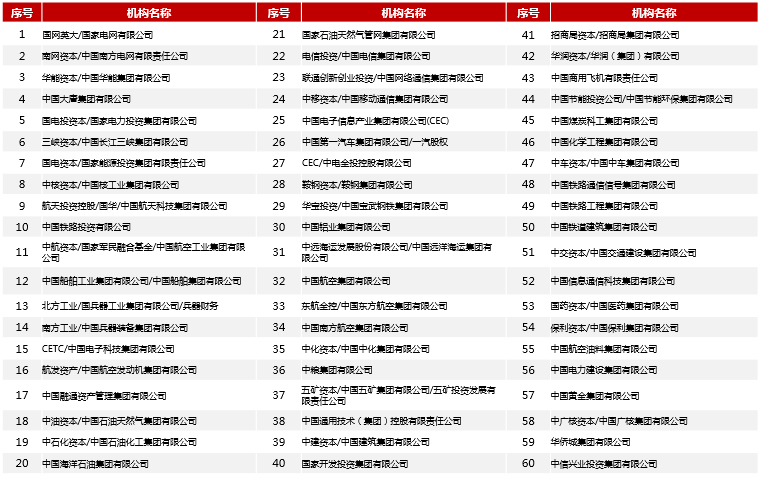

8、潜在投资者名录:主要央企

9、潜在投资者名录:主要金融机构、产业投资者及主权基金

10、潜在投资者名录:主要地方国企

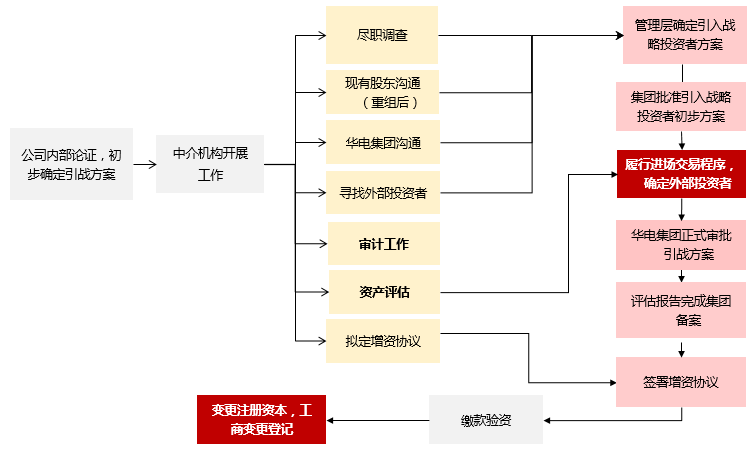

11、引入战略投资者交易流程:内外部审批层面

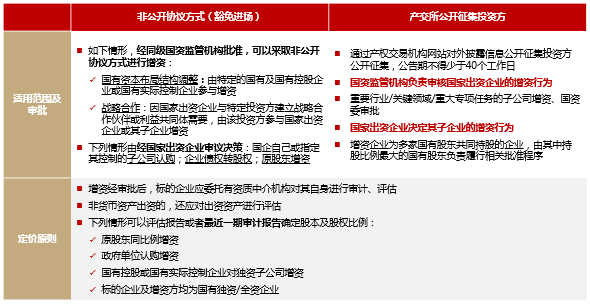

12、引入战略投资者的国资审批要求

2016年7月1日,国务院国资委、财政部公布《企业国有资产交易监督管理办法》(简称“《32号令》”);

《32号令》旨在规范企业国有资产交易行为,加强企业国有资产交易监督管理,防止国有资产流失;

|