|

|

本帖最后由 alain.proust 于 2022-10-7 08:30 编辑

铭科精技控股股份有限公司专业从事精密冲压模具和金属结构件的研发、生产和销售,拥有优秀的 模具设计开发能力、模具制造技术和精密冲压技术,主要为汽车、办公设备、电 子产品及建筑消防等行业客户提供精密冲压模具和金属结构件。

IPO保荐机构为华林证券,会计师为天职国际,律师为北京德恒。

在汽车领域,公司主要客户为马瑞利、广岛技术、 海斯坦普等全球知名汽车零部件一级供应商,产品广泛应用于日产、马自达、沃 尔沃、福特、宝马、丰田等汽车品牌;在汽车领域之外,公司产品主要应用于理 光、京瓷、松下、三菱、唯特利等全球知名品牌。

夏录荣合计持有本公司 50.57%的股份,合计控制本公司 52.50%股份,为本公司的控股股东和实际控制人。

夏录荣先生,1962 年出生,新西兰国籍,拥有香港永久居留权,毕业于上海交通大学船舶动力专业,本科学历,现任公司董事长。

主要财务数据

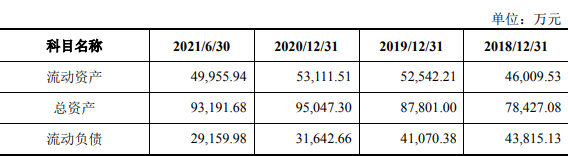

合并资产负债表主要数据

报告期各期末,公司应收账款账面价值分别为 16,573.32 万元、20,101.81 万元、22,069.29 万元和 19,556.59 万元,占资产总额的比例分别为 21.13%、22.89%、23.22%和 20.99%。

合并利润表主要数据

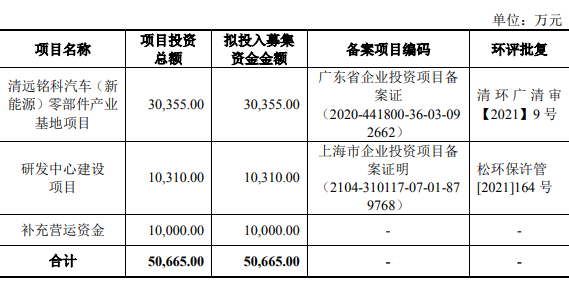

募集资金用途:本次拟公开发行不超过 3,535.00 万股,不低于公司本次发行后总股本的 25%,本次募集资金投向经公司董事会和股东大会审议确定,由董事会根据公司的经营情况以及项目的轻重缓急负责实施,具体如下:

发审委会议提出询问的主要问题

1、报告期内,发行人汽车类金属结构件单价持续上升,非汽车类金属结构件、模具类收入变动较大,金属结构件毛利率高于行业均值,模具毛利率低于行业均值。

请发行人代表 1)说明是否执行汽车行业普遍执行的年降政策,汽车类金属结构件单价持续上升的原因及合理性; 1)说明是否执行汽车行业普遍执行的年降政策,汽车类金属结构件单价持续上升的原因及合理性;

(2)说明汽车类模具相关收入2019年大幅下降、2020年上升的主要原因,说明2019年末收入确认的准确性;

(3)说明发行人综合毛利率波动较大、金属结构件毛利率高于行业均值、模具毛利率低于行业均值的原因及合理性;

(4)说明车用模具毛利率与非车用模具毛利率、以及商品模具毛利率与生产模具毛利率存在差异的原因及合理性;2021年度非车用模具毛利率同比大幅下滑的主要原因;直接生产人员、制造费用核算部门相关人员、管理人员数量下降的原因与合理性;

(5)结合边角料销售数量与产量、废品率变动的匹配情况,以及废钢市场行情,说明报告期内其他业务的真实性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人在东莞市塘厦镇田心路180号的土地未能办理土地证及房产证,该块土地设有铭科精技、东莞竹盛两家主体,营业收入占比约30%。

请发行人代表说明:

(1)塘厦镇田心路180号土地长期未办理不动产权证书的原因及合理性,补办最新进展情况,目前所处的环节,是否存在实质性障碍;

(2)相关土地房产瑕疵是否对生产经营造成重大不利影响,替代措施是否切实可行,相关信息披露是否充分、完整;

(3)相关土地房产瑕疵是否符合资产完整性的要求,是否对发行人持续经营构成重大不利影响,是否构成本次发行实质性障碍。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,发行人存在关联交易,对合营企业格朗吉斯盛安、关联方东莞竹田同时存在销售和采购。

请发行人代表说明 1)报告期内各项关联交易的必要性、合理性,定价依据及其公允性,是否存在通过关联交易调节发行人收入利润或成本费用的情形; 1)报告期内各项关联交易的必要性、合理性,定价依据及其公允性,是否存在通过关联交易调节发行人收入利润或成本费用的情形;

(2)对合营企业格朗吉斯盛安、关联方东莞竹田同时存在销售和采购的原因及合理性,是否存在通过关联交易对发行人或关联方进行利益输送的情形;

(3)报告期内注销或转让的关联方基本情况,注销或转让的原因,是否存在关联交易非关联化情形。请保荐代表人说明核查依据、过程,并发表明确核查意见。

纳睿雷达(首发)获通过

广东纳睿雷达科技股份有限公司是一家以科技创新为驱动,专注于提供全极化有源相控阵雷达探测系统解决方案的高新技术企业。发行人目前所生产的产品主要为 X 波段双极化(双偏振)有源相控阵雷达及配套的软硬件产品,目前主要应用于气象探测领域,并逐步在水利防洪、民用航空、海洋监测、森林防火、公共安全监测等领域进行市场化推广。

IPO保荐机构为中信证券,会计师为天健,律师为上海精诚申衡。

加中通持有公司 55.42%的股份,为公司控股股东。加中通为 XIAO JUN BAO(包晓军)与 SU LING LIU(刘素玲)合计持股 98.36%的外商投资企业。

XIAOJUN BAO(包晓军)和 SU LING LIU(刘素玲)夫妇通过加中通共同控制公司 55.42%股份,可以通过加中通对纳睿达的日常经营管理施加决定性影响,为公司的共同实际控制人。

XIAOJUN BAO(包晓军),董事长、总经理,男,1973 年 8 月出生,加拿大国籍,加拿大境外居留权,硕士学位。

SU LING LIU(刘素玲),董事、副总经理,女,1974 年 4 月出生,加拿大国籍,加拿大境外居留权,硕士学位。

2020 年 12 月 9 日,XIAOJUN BAO(包晓军)、SU LING LIU(刘素玲)、刘世良【SU LING LIU(刘素玲)的父亲】、刘素红【SU LING LIU(刘素玲)的姐姐】、刘素心【SU LING LIU(刘素玲)的妹妹】签署《一致行动协议书》,约定各方在股东大会决策事项保持一致意见,如果各方没有达成一致表决意见的,以 XIAOJUN BAO(包晓军)意见为准。

募集资金用途:本次发行不超过 3,866.68 万股,占公司发行后总股本的比例不低于25%,拟融资金额9.68亿元,公司实际募集资金扣除发行费用后将全部用于公司主营业务相关的项目,具体如下:

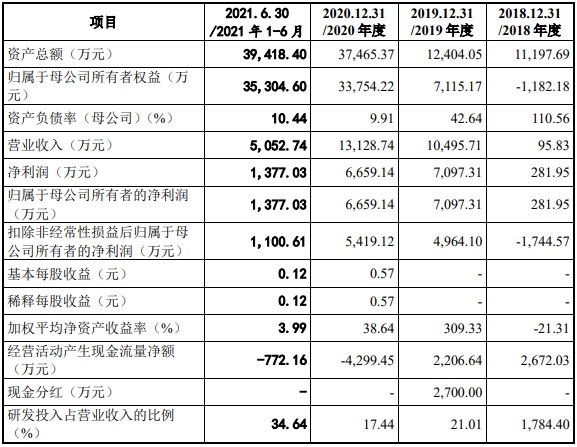

主要财务数据和财务指标

发行人选择的具体上市标准:预计市值不低于人民币 10 亿元,最近两年净利润均为正且累计净利润不低于人民币 5,000 万元,或者预计市值不低于人民币 10 亿元,最近一年净利润为正且营业收入不低于人民币 1 亿元。

公司关注热点

更换财务总监及董秘较为频繁:报告期内更换三任财务总监,徐友斌任职期间为 2020 年6 月至 2020 年 11 月,朱旺华任职期间为 2020 年 12 月至 2021 年 1 月,林静端任职期间为 2021 年 2 月至今,董秘也进行了两次更换。

公司产品类型较为单一:主要应用于气象探测领域,产品更换周期长,市场空间有限且销售区域较为集中,发行人尚未取得在民用航空市场拓展所需许可资质,在其他应用领域(水利防洪、民用航空、海洋监测、森林防火、公共安全监测)拓展存在较大不确定性。

销售区域较为集中:2018 年、2019 年、2020 年和 2021 年 1-6 月公司产品销售区域集中,报告期内,公司在广东省内的销售收入占总销售收入比例分别为 85.23%、99.61%、79.02%及 95.94%,销售区域较为集中。

上市委现场问询问题

1.请发行人代表:(1)结合技术优势、同行业可比公司竞争情况、市场需求和相关行业发展趋势,说明针对不同应用领域雷达产品推出的具体时间进度的依据及可实现性;

(2)说明按照相关行业政策及变化趋势,发行人生产和销售 X 波段相控阵雷达是否需要取得气象专用装备使用许可证,如未取得是否会对发行人经营业务合规性构成障碍。请保荐代表人发表明确意见。

2.请发行人代表说明:

(1)刘世良投资设立纳睿达的背景情况和资金来源;

(2)除已披露的代持外,自纳睿达成立以来是否存在刘世良为包括实际控制人在内的其他股东代持股权的情形;

(3)刘世良转股套现的行为是否表明发行人的业务发展存在重大的不确定性。

请保荐代表人发表明确意见。

需进一步落实事项

请发行人说明发行人申请 X 波段相控阵雷达气象专用装备使用许可证的进展情况,是否存在无法取得上述许可证的风险,发行人生产经营是否存在不符合相关产业政策和生产资质要求的情形。

请保荐人和发行人律师发表明确核查意见。

丛麟环保(首发)获通过

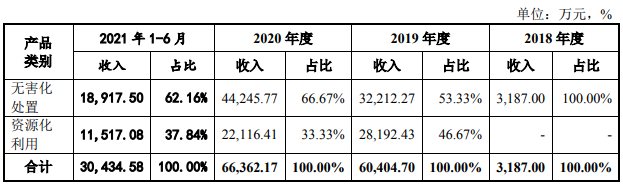

上海丛麟环保科技股份有限公司主营业务包含危废无害化处置和危废资源化利用两大模块。报告期内,公司主营业务收入按产品分类如下:

IPO保荐机构为中信证券,会计师为中汇,律师为上海市锦天城。

宋乐平、朱龙德、邢建南合计控制发行人 4,828.4433 万股股份的表决权,占发行人总股本的 60.5115%,为公司的共同实际控制人。

募集资金用途:本次发行股票数量不超过26,606,185股,占发行后总股本的比例不低于25%,拟融资金额20.30亿元。截至2020年12月底,公司的总资产为18.25亿元,如此看来,公司“胃口”不小,计划募集资金的总额比它的总资产还要多。

本次募集资金扣除发行费用后,将投资于以下项目:

主要财务数据及财务指标

发行人选择的具体上市标准:预计市值不低于人民币 10 亿元,最近两年净利润均为正且累计净利润不低于人民币 5,000 万元,或者预计市值不低于人民币 10 亿元,最近一年净利润为正且营业收入不低于人民币 1 亿元。

企业关注热点

重大资产重组:2016 年度至 2018 年度,上海天汉分别实现营业收入 28,938 万元、39,254 万元和 46,071 万元,分别实现净利润 9,729 万元、16,269万元和 18,633 万元。上海天汉与丛麟有限重组的交易中,上海天汉 100%股权整体作价 3.78 亿元,且将评估基准日至购买日期间的损益 22,743.36 万元归于发行人。重组后,金俊发展持有重组后的丛麟有限 32%的股权,丛麟有限原股东持有重组后丛麟有限 68%的股权。金俊发展与丛麟有限进行重组的增资价格并非采用较为惯常的定价方式,而是各方基于对发行人未来发展的预期,协商一致的结果。

研发费用:报告期内,公司研发费用分别为 0、3,153.48 万元和 3,253.20 万元,分别占当期营业收入比例为 0、5.17%和 4.86%。公司研发团队主要集中在上海天汉,2018 年上海天汉并未纳入合并主体,当期无研发费用。2019、2020 年,研发人员职工薪酬占研发费用的比例分别为 80.18%、77.95%。

上市委现场问询问题

1.请发行人代表:(1)说明发行人实际控制人宋乐平、朱龙德和邢建南在将股权转让给金俊发展之后,继续负责上海天汉生产经营的具体情况以及未在上海天汉领取报酬的原因;

(2)说明 2018 年重组交易的定价是否公允合理,各方利益分配是否具有商业合理性;

(3)结合上海天汉在成立之后自始至终由宋乐平等三人负责经营的情况和 2018 年重组的定价及利益安排等情形,说明宋乐平等实际控制人是否实质上自始至终实际控制上海天汉,2018 年重组是否应认定为构成同一控制下企业合并;

(4)说明宋乐平等实际控制人与金俊发展及其股东谢志伟、王雅媛是否存在关联关系,发行人股权是否清晰,是否存在代持、不当利益输送或其他利益安排。请保荐代表人发表明确意见。

2.请发行人代表:(1)结合发行人为各主要客户提供危废处理服务的情况,就发行人与同行业可比公司在产能、处理危废种类及规模等方面进行比较,说明发行人自主研发能力和核心技术优势的具体体现;

(2)针对部分募集资金实施地的危废项目产能过剩等情况,说明相关募集资金项目的市场预期和判断依据,发行人是否可能存在未来较长期间的盈利主要依赖于上海地区业务的情形。

请保荐代表人发表明确意见。

需进一步落实事项

请发行人进一步说明:(1)发行人实际控制人宋乐平、朱龙德和邢建南在将股权转让给金俊发展之后,继续负责上海天汉生产经营的具体情况以及未在上海天汉领取报酬的原因;

(2)2018年重组交易定价的依据以及定价是否公允合理、各方利益分配是否具有商业合理性;

(3)发行人股权是否清晰,是否存在代持、不当利益输送或其他利益安排。

请保荐人发表明确核查意见。

华盛锂电(首发)获通过

江苏华盛锂电材料股份有限公司是一家专注于锂电池电解液添加剂的研发、生产和销售的高新技术企业。目前A股和全球市场中暂未有主营业务为锂电池电解液添加剂的上市公司。这意味着若华盛锂电此次冲刺科创板成功,将成为A股市场锂电池“电解液添加剂第一股”。

公司产品主要有电子化学品及特殊有机硅两大系列,主要产品为碳酸亚乙烯酯(VC)和氟代碳酸乙烯酯 (FEC)是锂电池电解液的重要原材料,已高度覆盖中国国内市场,同时出口日本、韩国、美国、欧洲、东南亚等国家和地区。

沈锦良2003年担任华盛有限(华盛锂电改制前身)的董事长,但2014年退下董事长一职,担任副董事长。2019年3月12日,沈锦良再次担任华盛锂电的负责人,与其子沈鸣以合计34%的持股比例成为华盛锂电的实际控制人。

IPO保荐机构为华泰联合,会计师为容诚,律师为国浩(南京)。华盛锂电申请上市的材料于2021年6月30日被上交所受理,而和华泰联合证券签订《辅导协议》是在2020年9月30日。而在开启辅导后,公司还进行了多次股权变更。

2021年2月8日,比亚迪股份有限公司和华盛锂电股东中的四家签署了《股份转让协议》,以2970万元受让华盛锂电股份1623600股,持股比例为1.98%,占公开发行股票后的比例将为1.48%。同日,比亚迪的员工跟投平台创启开盈也受让了公司股份,直接持有公司0.02%的股份,均属于突击入股。

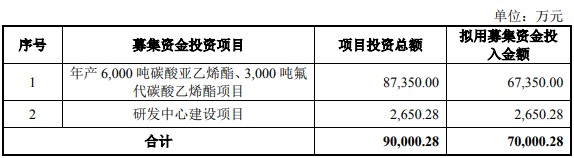

募集资金用途:本次发行数量 2,800.00 万股(不含采用超额配售选择权发行的股票数量),且不低于本次发行完成后股份总数的 25%,拟融资金额7亿元,主要用于投资如下项目:

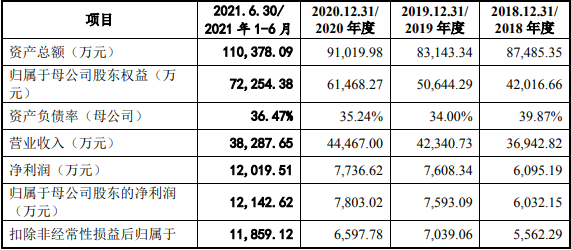

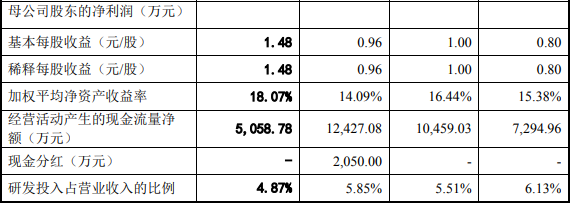

主要财务数据及财务指标

发行人选择的具体上市标准:预计市值不低于人民币 10 亿元,最近两年净利润均为正且累计净利润不低于人民币 5,000 万元,或者预计市值不低于人民币 10 亿元,最近一年净利润为正且营业收入不低于人民币 1 亿元。

企业关注热点

募投项目用地尚未落实:公司募投项目拟在张家港市江苏扬子江国际化学工业园实施,公司尚未取得上述募投用地的国有土地使用权。

环保政策:公司在生产过程中会产生废水、废气、固体废弃物和噪声等污染。

上市委现场问询问题

1.请发行人代表:

(1)结合液态锂离子电池可能被替代的前景,说明发行人现有主要产品的市场空间是否可能被大幅压缩;

(2)说明发行人转向研发固态锂离子电池所用电解质产品的技术储备与最新进展,分析发行人转向研发生产固态锂离子电池所用电解质是否将导致与现有主要客户形成直接竞争关系;

(3)结合上述情况,说明发行人是否存在因技术路线替代而对持续经营能力构成重大不利影响的潜在风险,发行人对相关风险的披露是否充分、准确、完整。

请保荐代表人发表明确意见。

2.请发行人代表:

(1)说明与主要客户签订长期合作协议的实际履行情况;

(2)结合募投项目建设的最新进展,说明发行人目前的产能能否满足与主要客户签订的长期合作协议的要求;

(3)分析募投项目建成后如何应对主要客户向上游产业延伸而减少对发行人主要产品的采购规模、市场整体变化导致盈利情况不及预期等风险。

请保荐代表人发表明确意见。

需进一步落实事项

请发行人结合各主要动力电池厂商和汽车厂商公开披露的信息,分析氢燃料电池、固态锂离子电池替代液态锂离子电池的前景,说明在液态锂离子电池可能被替代的背景下,发行人现有主要产品的市场空间是否将被大幅压缩,并在招股说明书重大事项提示中补充披露相关风险。

请保荐人发表明确核查意见。

|

|