|

|

申请文件和问询回复显示,中金祺智持有发行人3.44%股份;中金祺智为发 行人保荐人中金公司的直投基金。请保荐人说明中金祺智入股发行人、中金公司与发行人签订协议或实质开展保荐业务的过程;中金祺智持股发行人是否违反《证券公司私募投资基金子公司管理规范》的相关规定;

回复:

一、中金祺智入股发行人、中金公司与发行人签订协议或实质开展保荐业务的过程

2020 年 10 月,卡莱特有限作出股东会决议,同意公司注册资本由 2,150.54 万元增加至 2,457.76 万元。同意由新增股东极创渝源、中金祺智、达晨创鸿、利鑫合伙、俊鹏金石、深圳高新投和财智创赢合计新增出资 20,000 万元。其中,中金祺智作为中金公司直投基金于 2016 年 5 月 9 日完成中国证券投资基金业协会股权投资基金备案(产品编号:S32204),为中金公司之全资子公司中金私募股权投资管理有限公司管理的基金。

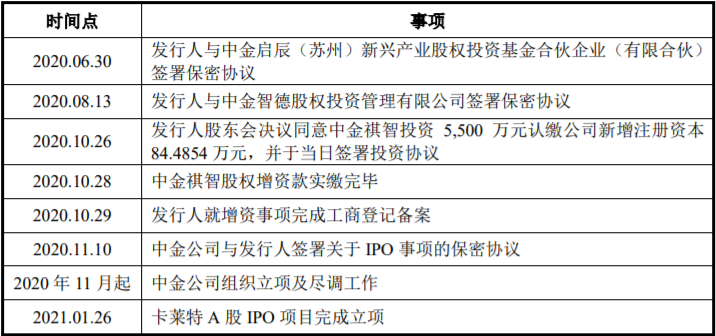

中金祺智入股发行人及后续中金公司保荐业务开展的主要时间节点如下:

二、中金祺智持股发行人未违反《证券公司私募投资基金子公司管理规范》等相关规定

根据《证券公司私募投资基金子公司管理规范》第十六条规定和《证券公司另类投资子公司管理规范》第十七条的相关规定,证券公司担任拟上市企业首次公开发行股票的辅导机构、财务顾问、保荐机构、主承销商或担任拟挂牌企业股票挂牌并公开转让的主办券商的,应当按照签订有关协议或者实质开展相关业务两个时点孰早的原则,在该时点后私募基金子公司及其下设基金管理机构管理的私募基金、证券公司另类投资子公司不得对该企业进行投资。前款所称有关协议,是指证券公司与拟上市企业签订含有确定证券公司担任拟上市公司首次公开发行股票的辅导机构、财务顾问、保荐机构、主承销商或担任拟挂牌企业股票挂牌并公开转让的主办券商条款的协议,包括辅导协议、财务顾问协议、保荐及承销协议、推荐挂牌并持续督导协议等。

根据中金祺智入股发行人及后续中金公司保荐业务开展的主要时间节点,发行人就持股主体的增资完成工商变更登记的时间为 2020 年 10 月 29 日,早于中金公司与发行人签署关于 IPO 事项的保密协议时间和项目立项时间。因此,中金公司担任本次发行上市的保荐机构,符合《证券公司私募投资基金子公司管理规范》、《证券公司另类投资子公司管理规范》的相关规定。

中金祺智股权增资款实缴完毕并完成工商登记备案时点与中金公司与发行人签署关于 IPO 事项的保密协议的时间点较为接近,主要原因系:发行人根据自身战略规划,完成引入外部投资人后即启动首次公开发行并上市的准备工作。综合考虑 A 股发行上市的工作量、整体申报节奏安排等因素,为加快推进上市进程、做好相关工作的衔接,中金公司投资银行部项目组于 2020 年 11 月初与发行人初步沟通并签署保密协议后便根据发行人要求尽快进场开展实质性工作,以确保相关规范运作问题能尽快解决。

| 项目基本信息 |

| | 公司全称 | 卡莱特云科技股份有限公司 | 更新日期 | 2022/5/5 | 审核状态 | 已问询审核中心 | 保荐机构 | 中国国际金融股份有限公司 | 会计师事务所 | 安永华明会计师事务所(特殊普通合伙) | 律师事务所 | 广东信达律师事务所 |

注:2020 年 10 月 29 日保荐人关联方完成增资入股工商变更,2020年11月初保荐人与发行人初步沟通并签署保密协议。

|

|