|

|

本帖最后由 竹影横阶 于 2022-10-8 12:20 编辑

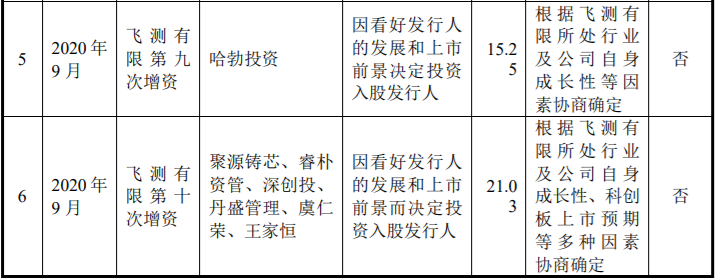

根据首轮问询回复,2020 年 9 月,哈勃投资以 15.25 元/注册资本价格入股发行人,对应估值约为 14.5 亿元;同月,聚源铸芯等 6 名股东以 21.03 元 /注册资本入股发行人,对应估值约为 20.9 亿元。

请发行人说明:结合增资入股的具体过程,论证哈勃投资入股价格远低于同时间其他入股股东价格原因及合理性;

回复:

1、哈勃投资增资入股的具体过程

2020 年 4 月,哈勃投资开始与公司就投资事宜进行接洽并进入实质谈判阶段,双方协商以 2019 年 12 月深创投等股东入股公司的投后估值(约 11.2 亿元)作为参考,并考虑公司业绩增长预期等因素,双方确定公司投前估值为约 14 亿 元。在双方就投资关键事宜的具体内容达成共识后,飞测有限于 2020 年 7 月 3 日召开股东会并作出决议,同意将飞测有限的注册资本 9,181.22 万元增加为 9,509.12 万元,新增注册资本全部由哈勃投资认购。同日,哈勃投资与飞测有限及其股东、实际控制人就哈勃投资增资事宜签署了《增资合同书》,约定哈勃投资出资 5,000 万元认购飞测有限 327.90 万元新增注册资本,余下 4,672.10 万元计入资本公积。2020 年 9 月,飞测有限就本次增资完成工商变更。

2、哈勃投资入股价格低于聚源铸芯等股东的入股价格的原因及其合理性

(1)哈勃投资的投资时点早于聚源铸芯等股东

哈勃投资于 2020 年 4 月开始与公司进行实质性谈判,并于 2020 年 7 月签署投资协议;聚源铸芯等股东(以下简称“后续轮次投资者”)于 2020 年 8 月与公司进行实质性谈判,并于 2020 年 9 月签署投资协议。哈勃投资就投资事宜的谈判时间和协议签署时间均早于后续轮次投资者。

2020 年 9 月,公司先后就哈勃投资与聚源铸芯等后续轮次投资者的投资事宜办理了两次工商变更登记,其中,哈勃投资增资事宜的工商变更登记时间为 2020 年 9 月 15 日,后续轮次投资者增资事宜的工商变更登记时间为 2020 年 9 月 24 日。前后两次工商变更登记手续时间相隔较近主要原因为:(1)工商资料收集时间较长,哈勃投资增资事宜的工商变更登记时间有所延迟;(2)为了推动飞测有限股份制改制工作及时完成,全体股东于 2020 年 9 月 24 日就增资事宜签署相关资料后,发行人加快了工商变更登记手续进度。

哈勃投资与后续轮次投资者的入股价格存在差异,主要原因系由于两者就投资事宜进行实质性谈判的时间不同,且后轮投资者与公司谈判时受到发行人产品商业化进展顺利、业绩增长预期、上市预期日趋明确等因素综合影响。后轮投资者与发行人协商以 20 亿元的投前估值入股。

(2)哈勃投资的入股价格不存在显著低的情况

2020 年 7 月,哈勃投资的投资入股的价格为 15.25 元/注册资本,对应的投前估值约为 14 亿元,后续轮次投资者于 2020 年 9 月投资入股的价格为 21.03 元 /注册资本,对应的投前估值约为 20 亿元。根据以上数据计算,哈勃投资于 2020 年 7 月投资入股时的市销率约为 16.83(TTM,2019 年 7 月至 2020 年 6 月);后续轮次投资者于 2020 年 9 月投资入股时的市销率约为 15.92(TTM,2019 年 10 月至 2020 年 9 月)。经对比哈勃投资以及后续轮次投资者入股时的市销率指标,哈勃投资的入股价格不存在显著低的情况。

同时,根据中联评估出具的《深圳中科飞测科技有限公司拟改建为股份有限公司涉及的公司股东全部权益价值评估项目资产评估报告》(中联评报字[2020] 第 3138 号),中科飞测截至 2020 年 9 月 30 日的评估值为 14.69 亿元。哈勃投资 2020 年 7 月入股估值(投前估值)与发行人 2020 年 9 月的估值(后者考虑了哈勃投资以及后续轮次投资者增资情况)基本相当。经对比哈勃投资入股时的企业估值以及评估机构出具的评估报告,哈勃投资的入股价格不存在显著低的情况。

(3)后续轮次投资估值有所上升主要系公司生产经营发生了一些积极变化

通过公司持续不断的研发和产品创新,公司生产经营稳步向好。在两次融资期间,公司发生了一些积极变化,主要体现为:

①公司多款新产品获得客户订单并出货,产品商业化取得积极进展。随着公司多款应用于前道制程领域的新产品取得下游客户订单并出货,公司在前道制程领域产品覆盖取得重大进展。例如,首台薄膜膜厚量测设备型号四获得客户订单,并于 2020 年 5 月出货,首台套刻精度量测设备型号七和首台前道制程图形晶圆缺陷检测设备型号三取得客户订单,并均于 2020 年 7 月出货,首台 28nm 无图形晶圆缺陷检测设备 S2 获得客户订单,并于 2020 年 9 月出货。公司新产品持续涌现进一步彰显了公司产品和技术的创新能力,成果转化取得明显进展,公司成长预期明朗。2020 年 8 月,公司与后续轮次投资者进行实质性谈判时,上述进展情况已经得到呈现。

②公司收入呈现高速增长态势,业绩表现良好。公司 2020 年第一季度、第二季度及第三季度主营业务收入分别为 373.99 万元、2,695.68 万元和 5,565.65 万元,公司收入持续快速增长,并屡创新高,其中第三季度主营业务收入 5,565.65 万元,单季度主营业务收入已超过 2019 年全年主营业务收入。发行人主营业务收入的持续快速增长,进一步坚定了投资者对公司未来业绩良好表现的信心。

③上市预期更趋明确。公司股份制改制基准日为 2020 年 9 月 30 日,聚源铸芯等后续轮次投资者于 2020 年 8 月与公司实质性谈判时,股份制改制方案及上市计划已经得到呈现。同时,发行人向后续轮次投资者融资时,计划融资的额度有限,但市场中看好公司的投资者数量较多。基于此,后续轮次投资者愿意接受相对前轮投资更高的投资估值。

综上所述,哈勃投资的入股价格低于后续轮次投资者的入股价格主要系由于投资时点不同导致,且受发行人产品商业化进展顺利、业绩增长、上市预期日趋明确等因素综合影响。经对比哈勃投资以及后续轮次投资者入股时的市销率指标、哈勃投资入股时的企业估值以及评估机构出具的评估报告,哈勃投资入股价格不存在显著低的情况,入股价格差异具有合理性。

2020年7月哈勃投资入股对应估值14亿,2020年9月聚源铸芯等股东入股对应估值20亿,在2020年9月一起办理工商变更。股改930基准日的评估值14.69亿,已经是期后评估了,为了佐证哈勃入股估值14亿的合理性,有可能是预设评估值的结果。另外,审核意见回复中,发行人论述的原因很牵强,不足以说明短短2个月内发行人估值暴涨6亿的原因,还是哈勃投资与发行人有其他利益安排?

哈勃投资由华为投资控股有限公司全资控股,申报材料中未显示华为公司是发行人的直接客户。由于发行人属于新一代信息技术领域半导体和集成电路行业,与华为公司的行业高度关联,很有可能发行人的部分客户与华为的供应商存在重叠,应当重点核查发行人客户供应商与华为公司的的业务往来情况。

根据《首发业务若干问题解答 》:对于报告期内发行人向职工(含持股平台)、客户、供应商等新增股份,以及主要股东及其关联方向职工(含持股平台)、客户、供应商等转让股份,均应考虑是否适用《企业会计准则第 11 号——股份支付》。若发行人客户供应商与华为公司存在业务往来,应当参照客户供应商入股,确认股份支付费用。

|

|