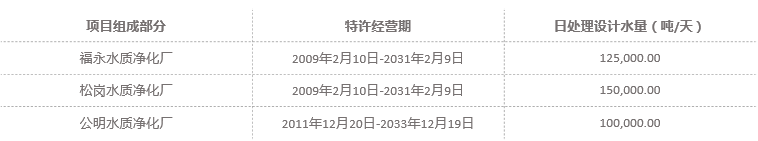

3、深圳项目的运营情况基本信息如下

数据来源:wind资讯

相关核心经济指标测算,假设深圳项目的初步估值为8.17亿元

数据来源:wind资讯

假设项目公司层面无杠杆的情况下,项目公司层面可供分配金额=EBITDA-所得税支出,上述未来现金流数据仅为初步假设,以最终出具的可供分配金额测算报告为准。

附:深圳项目全生命周期简要概况

预测期间:2021年-2033年预测折现率:9.98% 评估方法:收益法评估基准日:2020年12月31日

主要假设:污水处理费单价:维持当前价格水平,全周期均不考虑调价因素的影响日均处理污水量/设计产能:100%

福永、松岗、公明水厂当前含税价格分别为1.3713元/吨、1.3267元/吨及1.5068元/吨;

设计产能分别为:12.50万吨/日、15.00万吨/日及10.00万吨/日(当前处理量均为设计产能的100%)

数据来源:wind资讯

(1)固定管理费:H=E1×0.1%+E2×0.86% (年度)

E1为最近一次经年度审计的基金净资产

E2为经年度审计的基金营业收入

(2)*浮动管理费:每一个会计年度结束后,基金管理人对项目公司的净收入指标进行考核,根据项目公司年度EBITDA完成率确定浮动管理费用由运营管理机构收取浮动管理费用,具体安排:

(a)当EBITDA完成率≥120%时:浮动管理费=2.6%*预测当期“净收入指标”+超额部分*40%

(b)当110%≤EBITDA完成率<120%时,浮动管理费=2.6%*预测当期“净收入指标”+超额部分*30%

(c)当105%≤EBITDA完成率<110%时,浮动管理费=2.6%*预测当期“净收入指标”+超额部分*20%

(d)当95%≤EBITDA完成率<105%时,浮动管理费=2.6%*审计的当期净收入指标

(e)当85%≤EBITDA完成率<95%时,浮动管理费= 2.6%*审计的净收入指标*50%

(f)当EBITDA完成率<85%时,浮动管理费=0

净收入指标=净利润+所得税费用+利息支出+折旧与摊销+基础设施项目资产减值准备的变动-基础设施项目资产的处置利得或损失+项目公司直接支出的浮动管理费

超额部分=经审计当期的净收入指标-基金初始发行评估预测的当期净收入指标

(3)基金托管费:年度托管费=E1×0.01% (年度)

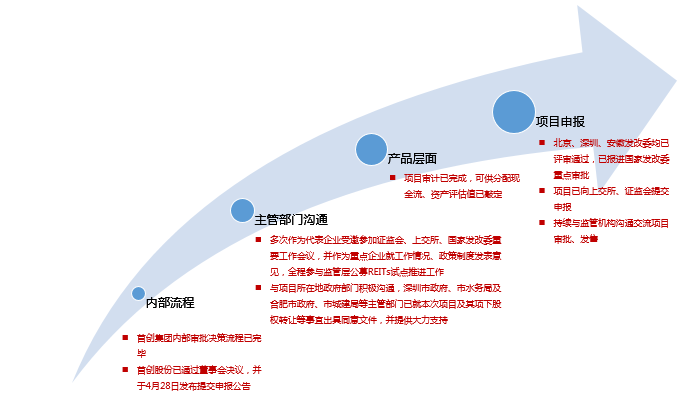

自证监会、发改委发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》以来,本项目作为证监会、国家发改委、上交所的重点支持项目,第一时间积极开展首批公募REITs试点的筹备工作,并于4月28日提交申报;