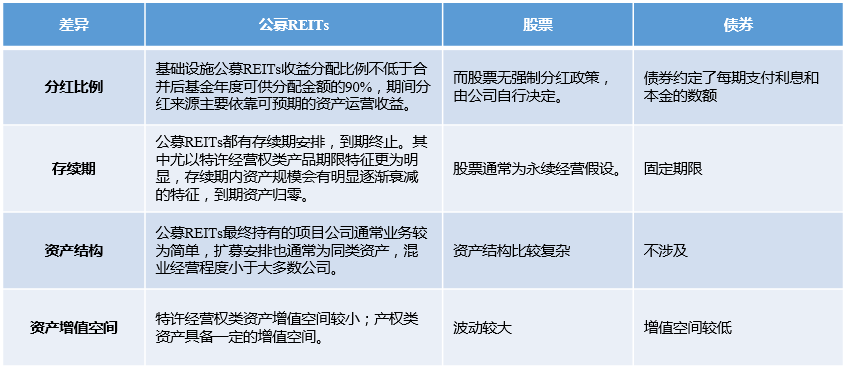

4、基础设施REITs和股票债券有什么不同

5、基础设施REITs的战略意义

(1)推进金融供给侧改革的重要抓手

有利于盘活基础设施存量资产,是稳投资、补短板的有效政策工具;

有利于通过引入信息披露及监管等外部督促机制提升基础设施运营水平,构建“募投管退”的闭环操作路径;

有利于完善储蓄转化投资机制,是区别于股票、债券等金融工具以外的新产品,作为高比例分红的长期投资品种,有助于丰富居民资本市场投资工具;

(2)下行期稳经济调结构的有效工具

纵观全球REITs发展历程,绝大多数经济体在经济危机、经济衰退或发展动力不足时推出REITs产品;

基础设施REITs可作为财政政策的有益补充,成为经济平稳运行的“稳定器”;

有利于通过国家政策引导等方式为“新基建”等重点方向、重点行业引入增量长期权益资金,成为中国经济转型的“助推器”;

(3)建设多层次资本市场的有力支撑

有利于提升基础设施资产的“流动性”,大幅降低“不动产”的交易成本,是打通不动产市场与证券市场要素流通的重要工具;

有利于缓解政府和企业的财务杠杆压力,在促进基础设施发展的同时与居民共享中国经济发展红利;

有利于化解信贷市场期限错配的风险,REITs作为长期投资工具天然与基础设施在期限上极其匹配;

6、基础设施REITs的战略意义-发行人

(1)获得增量权益融资

与其他债务型融资不同,REITs可为发行人引入增量权益型融资(控制负债率);

(2)期限匹配

传统债权期限一般为3-5年,REITs可实现发行期限与资产期限相匹配,缓释错配风险;

(3)提升企业ROE 优化财务报表

完成REITs发行后,发行人可立刻获得资产变现带来的收益,有助于优化财务表现;

(4)通过资产管理保留资产控制权

目前REITs可由原发行人以第三方管理机构名义进行资产运营,仍保留资产控制权,拓展新盈利增长点;

(5)打造“募投管退”的闭环操作路径

REITs可帮助发行人打通“募投管退”的最后一环,通过公开监督实现运营能力提升,助力践行运营管理输出等“轻资产”战略;

(6)打造资本市场创新名片

REITs作为近年的战略性金融工具,具有极大的资本市场影响力,对凸显企业创新能力,打造资本市场创新名片,形成新兴战略方向具有重要作用;

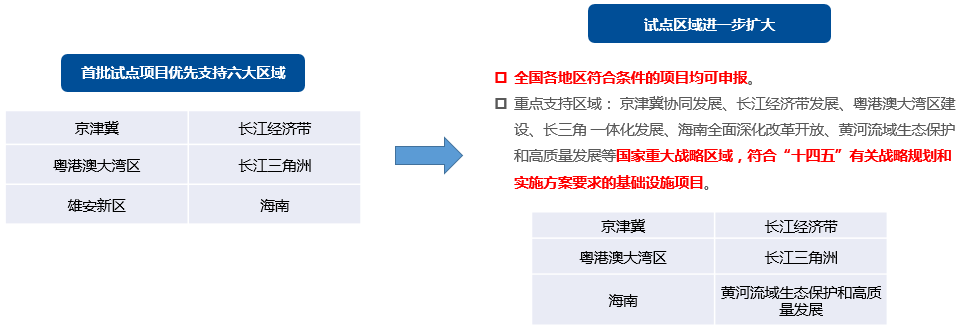

7、基础设施REITs试点项目申报要求-试点区域

根据《中国证监会、国家发展改革委关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》(40号文)、《国家发展改革委办公厅关于做好基础设施领域不动产投资信托基金(REITs)试点项目申报工作的通知》(586号文)的规定,以及2021年7月2日发布的《国家发展改革委关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》(958号文)要求,基础设施REITs试点项目在区域、行业、项目资质等方面有如下要求:

8、基础设施REITs试点项目申报要求-试点行业

9、基础设施REITs试点项目申报要求-园区基础设施

园区基础设施。位于自由贸易试验区、国家级新区、国家级与省级开发区、战略性新兴产业集群的研发平台、工业厂房、创业孵化器、产业加速器、产业发展服务平台等园区基础设施。

(1)自由贸易实验区

中国自贸试验区数量目前已经扩至21个。这21个自由贸易试验区包括上海、广东、天津、福建、辽宁、浙江、河南、湖北、重庆、四川、陕西、海南、山东、江苏、河北、云南、广西、黑龙江、北京、湖南、安徽。

(2)国家级新区

国家级新区:上海浦东新区、天津滨海新区、重庆两江新区、浙江舟山群岛新区、甘肃兰州新区、广东南沙新区、陕西西咸新区、贵州贵安新区、山东西海岸新区、辽宁金普新区、四川天府新区、湖南湘江新区、江苏江北新区、福建福州新区、云南滇中新区、黑龙江哈尔滨新区、吉林长春新区、江西赣江新区、河北雄安新区共19个新区。

(3)国家级与省级开发区

位于《中国开发区审核公告目录(2018年版)》的2,543个开发区区域内,其中经国务院批准的共计552家开发区,省(自治区、直辖市)人民政府批准设立共计1,991家开发区。

(4)国家战略性新兴产业集群

包括新一代信息技术、高端装备、新材料、生物医药、节能环保5大领域,共66个战略性产业集群,分布于北京、上海、武汉、深圳、合肥等44个城市。

10、基础设施REITs试点项目基本条件

(1)合法合规

基础设施项目权属清晰、资产范围明确;

土地使用依法合规;

基础设施项目具有可转让性;

(2)运营成熟

原则上运营3年以上;

项目收益持续稳定且来源合理分散,直接或穿透后来源于多个现金流提供方。因商业模式或者经营业态等原因,现金流提供方较少的,重要现金流提供方应当资质优良,财务情况稳健;

预计未来3年净现金流分派率(预计年度可分配现金流/目标不动产评估净值)原则上不低于4%;

(3)发行主体相关要求

优先支持有一定知名度和影响力的行业龙头企业的项目;

相关主体近3年在投资建设、生产运营、金融监管、市场监管、税务等方面无重大违法违规记录。项目运营期间未出现安全、质量、环保等方面的重大问题或重大合同纠纷;

(4)资产规模符合要求

首次发行资产估值原则上不低于10亿元;

可扩募资产规模原则上不低于拟首次发行基础设施REITs资产规模的2倍。

11、公募REITs产品结构图(公募基金+ABS)

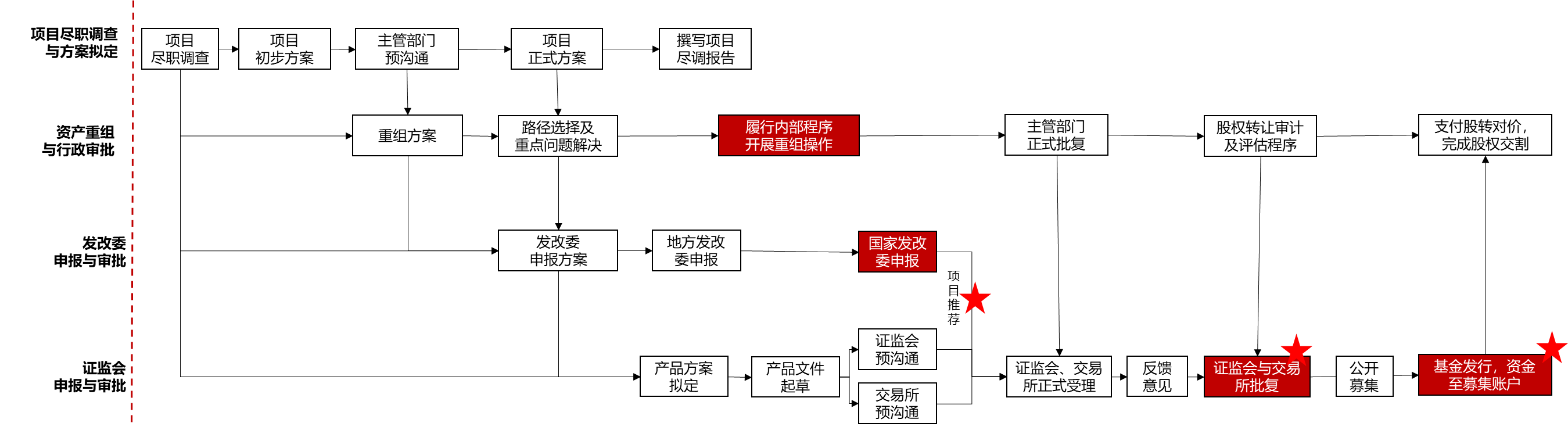

12、项目申报路径

前期工作主要是发行人选定拟入池资产,聘请中介机构开始尽调工作并形成方案报主管部门,并获得相关批复及同意函。

基础设施REITs试点项目的申报环节包括发行人向地省级发改委申报、地省级发改委出具意见、国家发改委综合评估后推荐、中国证监会和沪深证券交易所审核。

13、主要中介机构的要求

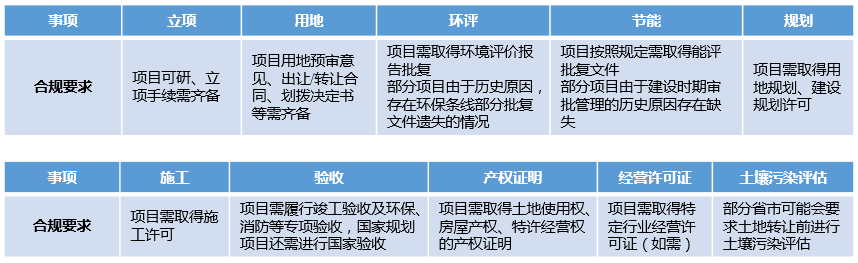

14、项目合规性-以产权类项目为例

15、项目合规性

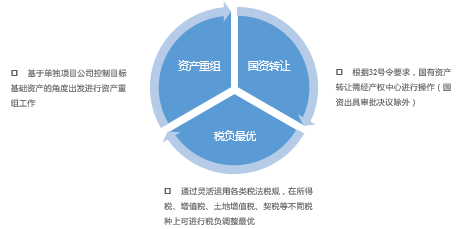

16、操作核心关注要点

在基础设施REITs的结构中,项目公司只能持有入池的基础资产,因此若项目公司中存在其他资产的需要进行一定的资产重组,根据情况不同分为轻资产重组和重资产重组:

(1)轻资产重组

当项目公司主要持有标的资产的情况下,可以通过将其他无关资产剥离(如一些固定资产、长期股权等金额较小的资产)的方式,后续直接收购该项目公司股权

(2)重资产重组

若项目公司有其他较多非入池资产,则需要将标的资产重组至新设的项目公司:

新设项目公司;

将标的资产重组到新项目公司;

最终形成原始权益人-项目公司-标的资产的结构;

17、资产重组相关事项

(1)前期资产重组如涉及需要国资主管部门同意的,需要提前沟通确定重组方案,并获得相关部门批复;

(2)前期资产重组涉及的所有相关税收问题需要由专业权威的税务咨询机构出具税务意见书,并由当地主管税务部门出具同意回执;

(3)前期资产重组可能会涉及资产作价出资等行为,需要履行国资相关程序;

(4)项目公司涉及的贷款等负债可以与资产一同进行重组,但是发行前需要取得银行提前还款同意函,并在发行后偿还原贷款,解除资产权利限制。

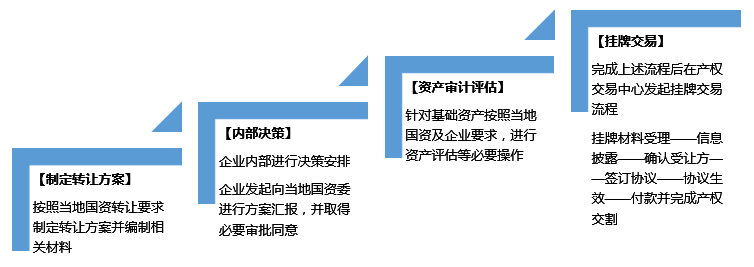

18、国有资产进场交易

按照“国资委、财政部令第32号” 《企业国有资产交易监督管理办法》要求,应履行国有产权进场交易程序,目前主要有两个路径:

(1)在产权交易所进行挂牌交易

XX资管前期已与联交所进行过深入沟通交流,在整个挂牌交易流程上较为熟悉,能够保障项目在国有资产转让流程上符合国资要求。

(2)豁免进场交易

一是公募REITs发行机制与IPO类似,具有公开交易性质,有效保障国有企业权益。

二是公募REITs发行定价以资产评估为基础,以不低于国有资产评估备案价格确定发行定价区间。

通过以上两点进行豁免进场交易的沟通,如北京、深圳、江苏等地的国资主管部门均对豁免进场提供了一定的支持:

例如深圳市国资委,在全国率先出具专项意见,提出“遵循等价有偿和公平公正的原则公开规范发行,无需另行履行国有资产交易程序”。

根据《企业国有资产交易监督管理办法》(32号)令第三条要求,国有资产交易行为主要包括企业产权(股权)转让、企业增资及企业资产转让三种行为,国有企业基础设施REITs项目可能涉及国资转让流程。

如涉及国有资产进场交易,一般至少需要6-8个月时间:其中制定转让方案至完成国资管理部门(单位)审批一般需要3-4月;进场交易阶段受信息披露不少于40个工作日的要求,一般需要2-2.5个月;交割阶段包括协议签署、协议生效以及交易款项支付及工商变更等,一般需要0.5-1.5个月

19、涉税情况简析

20、募集资金需要投资新建基础设施项目

根据《通知》(40号文、958号文),鼓励将回收资金用于基础设施补短板建设。回收资金的使用应符合国家产业政策;在符合国家政策及企业主营业务要求的条件下,回收资金可跨区域、跨行业使用;鼓励将回收资金用于国家重大战略区域范围内的重大战略项目、新的基础设施和公用事业项目建设,鼓励将回收资金用。于前期工作成熟的基础设施补短板项目和新型基础设施项目建设,形成良性投资循环。

具体应满足如下要求:

(1)回收资金应明确具体用途,包括具体项目、使用方式和预计使用规模等。在符合国家政策及企业主营业务要求的条件下,回收资金可跨区域、跨行业使用。

(2)90%(含)以上的净回收资金(指扣除用于偿还相关债务、缴纳税费、按规则参与战略配售等的资金后的回收资金)应当用于在建项目或前期工作成熟的新项目。

(3)鼓励以资本金注入方式将回收资金用于项目建设。

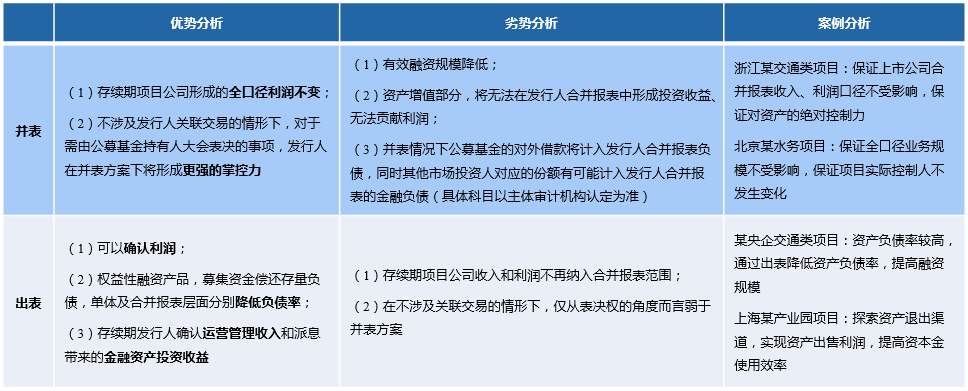

21、资产出表的诉求

根据首批REITs试点项目来看,出表项目和并表项目并存,主要取决于企业自身的相关诉求,出表方案与并表方案的优劣势,以及企业选择相关方案的原因如下表所示:

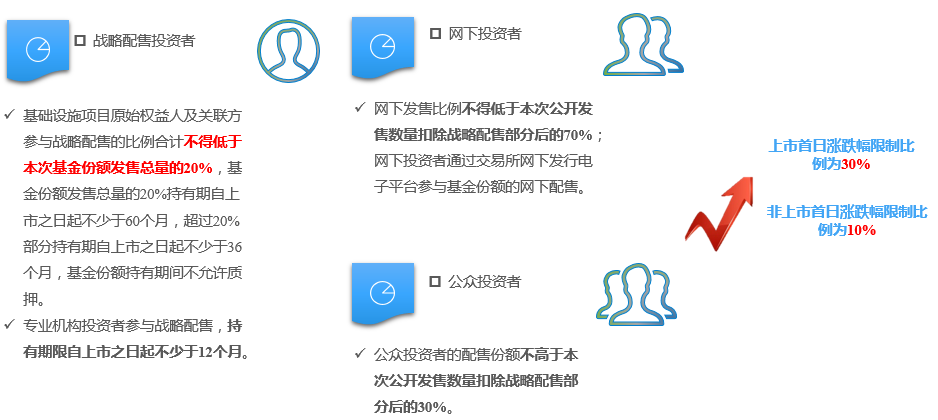

22、发售安排