|

|

本帖最后由 winnie 于 2022-10-15 09:34 编辑

审核问询回复显示:

(1)发行人主营业务毛利受产品的购销差价和上下游返利的影响;

(2)公司将确认的供应商返利按照销售进度冲减主营业务成本,将确认给予经销商的返利冲减主营业务收入,报告期内前述两项的差额分别为 6,631.25 万元、9,455.26 万元和 14,261.33 万元,占当期主营业务毛利总额的 17.34%、16.23%和 20.99%,占当期净利润的 50.91%、45.06%和 67.63%。

请发行人:

进一步分析报告期内收到和支付返利金额波动的原因及合理性,报告期内收到和支付返利差额逐年增长的原因及合理性;发行人收到和支付返利的会计处理,是否存在在不同期间调节收到和支付返利,调节净利润的情形。

请保荐人、申报会计师核查并发表明确意见。

发行人回复:

1、报告期内,公司确认的供应商返利和经销商返利波动的原因及合理性

(1)公司确认的供应商返利的波动原因及合理性

报告期各期,公司确认的供应商返利分别为 30,221.50 万元、42,452.41 万元、43,186.46 万元和 25,695.23 万元。其中,供应商的季度采购返利分别为 7,433.01万元、13,942.65 万元、15,500.48 万元和 8,662.96 万元;供应商的特殊返利分别为 22,788.49 万元、28,509.76 万元、27,685.98 万元和 17,032.27 万元。

①公司确认的供应商季度采购返利增长与公司的采购金额增长趋势一致

公司确认的供应商季度采购返利主要与公司的采购金额相关,不同生产厂商不同产品线给予公司的季度采购返利比例会存在差异。

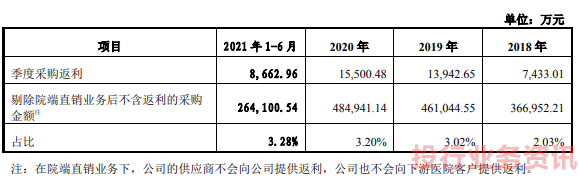

报告期各期,公司确认的供应商季度采购返利占当期剔除院端直销业务后不含返利的采购金额比例如下:

由上表可见,2019 年起,公司确认的季度采购返利占剔除院端直销业务后不含返利的采购金额的比例有所上升,主要是因为波士顿科学从 2019 年二季度起给予本公司额外的季度返利;美敦力从 2019 年 4 月 27 日(美敦力 2020 财年)起,将给予公司脊柱产品线的季度返利比例从 2%提升至 7%,自 2020 年 4 月 25日至 2022 年 4 月 29 日(美敦力 2021 财年和 2022 财年),美敦力给予公司脊柱产品线提供的季度返利比例进一步提升至 8.5%。

A、波士顿科学给予公司额外的季度返利的依据及合理性

波士顿科学从 2019 年二季度起给予公司额外的季度返利,是基于 2019 年起的市场发展情况及波士顿科学自身整体的业务发展情况制定的政策。近年来波士顿科学认为应该为未来的可持续发展进行事先的布局,该额外的季度返利是为未来的长期发展进行的市场投入,用于加强渠道的基础设施建设、软硬件的建设,由于跟波士顿科学签约战略合作的是平台分销商,因此,波士顿科学将该等额外的返利政策提供给平台分销商,主要用于促进平台分销商执行波士顿科学加强市场渠道建设的政策。

国科恒泰自 2018 年起,大幅度增加渠道建设投入,以不断的提升平台的仓储物流配送及信息化服务能力,具体分析如下:

a、公司大力加强信息系统投入,建设经销商商务数字化平台,将原有需要手工维护的商业政策管理实现数字化,满足下游经销商通过数字化平台清晰了解自身的商业政策、订货情况、合同情况等信息的需求,为波士顿科学下发、管理商业政策提高了效率。

b、公司大力加强渠道分仓的建设,符合波士顿科学区域性铺货的需求,公司加强整体的物流效率以满足终端使用及时性的需求,截至报告期期末,公司已经在全国 29 个省、市和自治区的 83 个城市进行仓储网络布局,建立规模化、专业化、信息化、规范化的物流配送体系,形成了全国性营销和服务网络。

c、公司配合波士顿科学对经销商进行能力建设,主要通过协助波士顿科学完成培训和特定项目的方式提升经销商的专业服务能力。

综上,波士顿科学认可公司在信息系统建设、渠道分仓建设、经销商能力建设等渠道建设的投入,从 2019 年二季度起给予公司额外的季度返利。该返利既是给予的公司近年来渠道投入的补偿,也是对公司未来持续进行渠道升级建设的支持,具有商业合理性。

B、美敦力提高对公司脊柱产品线的季度返利比例的依据及合理性

美敦力从 2020 财年开始提高对公司脊柱产品线的季度返利比例,主要是因为公司协助美敦力应对政策的变化和日益激励的市场竞争,更好的服务客户及患者,公司提供的两大类增值服务主要体现在:a、不断完善和丰富信息系统功能,如渠道管理、数据对接等,为美敦力供应链管理提供了更多的增值服务,提高了产品线的市场覆盖的透明度和清晰度;b、公司在报告期内加速在全国各地建设仓库,截至报告期期末,公司已在全国 83 个城市进行仓储网络布局,该等仓库的布局使得公司的 2 小时配送半径能够覆盖全国 80%以上的三甲医院,公司能更好的服务美敦力产品的二级经销商和医院,满足医院紧急订单的需求,提升了美敦力产品的周转速度,降低了美敦力产品的过效期报废比例。

由于公司在信息系统建设和仓储物流配送能力提升方面投入的成本大幅增加,为对本公司的渠道建设成本进行补偿,在美敦力 2020 财年,美敦力给予公司脊柱产品线提供的季度返利比例从 2%提升至 7%,具有商业合理性。

②公司确认的供应商特殊返利与供应商在特定时期,针对某些特定产品推出的临时性返利政策相挂钩

报告期各期,公司确认的供应商特殊返利分别为 22,788.49 万元、28,509.76万元、27,685.98 万元和 17,032.27 万元。供应商提供给公司的特殊返利,通常不与公司的采购金额挂钩,而是根据供应商的市场推广政策需要,提供给公司的临时性促销返利,该等特殊返利公司通常需要向下游客户进行传导,其中:供应商向公司提供的上游补偿经销商季度返利、特殊红票传导返利通过返利形式向下游经销商传导;供应商向公司提供的价格优惠返利和平台价差补偿返利通过降价向下游销售方式传导。2019 年起公司确认的供应商特殊返利相比 2018 年有所上升,主要是公司确认的供应商价格优惠返利和平台价差补偿返利有所增加,该等返利增长的原因系伴随医改政策的持续深入推进,医疗器械产品的终端销售价格有所下降,按照供应商的指导政策,公司相应降低了对下游客户的销售价格,供应商相应给予公司返利补偿。

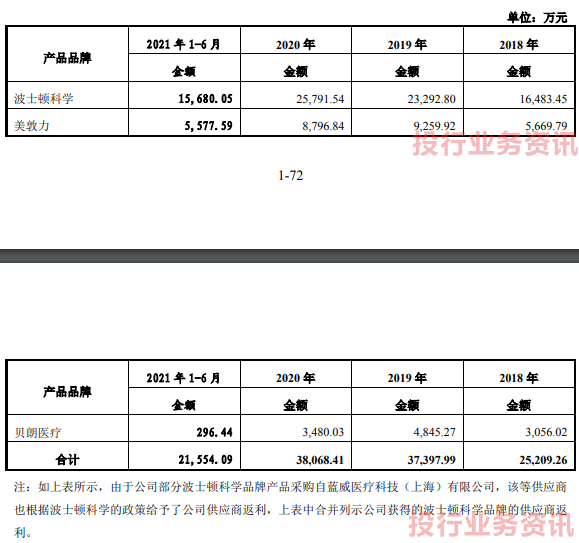

③报告期各期,公司确认的供应商返利主要来自波士顿科学、美敦力和贝朗医疗品牌,具体情况如下:

如上边所示,报告期内公司确认的供应商返利主要来自波士顿科学、美敦力和贝朗医疗品牌,合计占当期公司确认的供应商返利比例分别为 83.41%、88.09%、88.15%和 83.88%,占比相对稳定。

报告期内,公司确认的来自波士顿科学品牌的供应商返利逐年递增,主要有两方面的原因,一方面,波士顿科学认可公司在信息系统建设、渠道分仓建设、经销商能力建设等渠道建设的投入,从 2019 年二季度起给予公司额外的季度返利,报告期各期,公司确认的来自波士顿科学品牌的供应商季度返利金额分别为3,529.80 万元、8,021.12 万元、7,668.38 万元和 3,964.12 万元;另一方面,2019年、2020 年和 2021 年上半年波士顿科学调整销售政策,公司相应降低了如冠脉支架、球囊等部分产品对下游客户的销售价格,波士顿科学品牌供应商相应给予了公司价格优惠返利及平台价差补偿返利。

2019 年起,美敦力提供给公司的供应商返利大幅度增加,主要是因为季度返利增加所致。由于公司在信息系统建设和仓储物流配送能力提升方面投入的成本大幅增加,为对本公司的渠道建设成本进行补偿,在美敦力 2020 财年(2019年 5 月-2020 年 4 月),美敦力给予公司脊柱产品线提供的季度返利比例从 2%提升至 7%,在美敦力 2021 财年和 2022 财年,美敦力给予公司脊柱产品线提供的季度返利比例进一步提升至 8.5%。

报告期内,公司确认的来自贝朗医疗的供应商返利主要系价格优惠返利和平台价差补偿返利,随着贝朗医疗的商业政策变更,公司报告期内确认的金额有所波动。

(2)公司确认的经销商返利的波动原因及合理性

报告期各期,公司确认的给予经销商的返利分别为 22,180.71 万元、29,218.23万元、26,680.58 万元和 13,561.94 万元。其中,公司确认给予经销商的季度或年度返利分别为 5,520.89 万元、8,335.31 万元、6,729.05 万元和 3,598.16 万元;公司确认给予经销商特殊返利分别为 16,659.82 万元、20,882.92 万元、19,951.53万元和 9,963.78 万元。

①公司确认给予经销商的季度或年度返利与公司对经销商的销售收入挂钩公司确认给予经销商的季度或年度返利主要与公司对经销商的销售收入相关,公司通常给予采购不同生产厂商不同产品的经销商不同的返利比例。

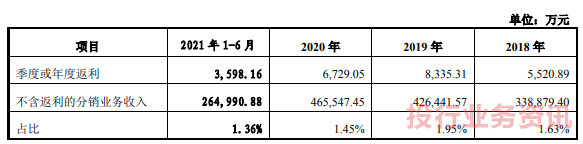

报告期各期,公司确认给予经销商的季度或年度返利占当期不含返利的分销业务收入的比例如下:

由上表可见,报告期内公司确认给予经销商的季度或年度返利占当期不含返利的分销业务收入的比例分别为 1.63%、1.95%、1.45%和 1.36%,各年间占比略有波动,主要有两方面原因,一方面,公司给予采购不同生产厂商不同产品的经销商不同的返利比例,随着报告期内公司对不同生产厂商不同产品销售占比有所区别,公司确认给予经销商的季度或年度返利占当期不含返利的分销业务收入的比例略有波动,以 2021 年上半年为例,由于公司给予波士顿科学品牌的经销商季度返利比例相对较高,随着 2021 年上半年公司与更多生产厂商开展合作,公司不含返利的分销业务收入中波士顿科学品牌的占比有所下降,使得公司确认给予经销商的季度或年度返利占不含返利的分销业务收入的比例相应有所下滑;

另一方面,公司给予经销商的季度或年度返利与经销商是否完成销售指标挂钩,随着各年度经销商指标完成情况有所不同,公司确认给予经销商的季度或年度返利占比有所波动,以 2020 年为例,受疫情影响,公司部分主要经销商在 2020 年上半年未能完成销售指标,根据协议约定,公司相应未确认该等经销商的季度返利,使得 2020 年公司确认给予经销商的季度或年度返利占比相比 2019 年略有下滑。

②公司确认的经销商特殊返利系在特定时期,公司根据供应商的指导政策而向经销商制定特定产品促销政策给予经销商的销售返利

报告期各期,公司确认给予经销商特殊返利分别为 16,659.82 万元、20,882.92万元、19,951.53 万元和 9,963.77 万元。公司给予经销商的特殊返利通常与上游供应商给予公司的指导政策挂钩,其中,公司给予经销商的特殊红票传导返利由供应商通过特殊红票传导返利对公司进行补偿;公司给予经销商的特殊促销传导返利由供应商通过采购订单降价等方式给予公司补偿。2019 年起公司确认的经销商特殊返利相比 2018 年有所上升,主要是因为供应商为促进产品在医院的进一步推广,指导公司根据经销商在终端医院的植入数量等情况,向经销商提供返利奖励。

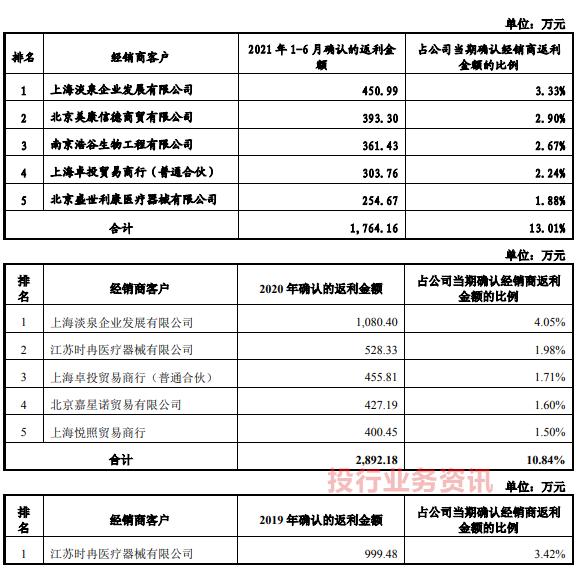

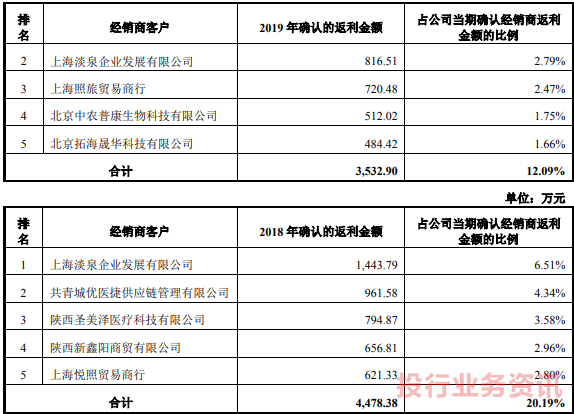

③报告期各期,公司确认的经销商返利前五大情况如下:

公司根据不同生产厂商具体产品和经营区域的销售政策向下游经销商客户发放返利。一方面,因公司的经销商客户较多,因此前五大经销商客户返利占比较低;另外一方面,公司下发的返利前五大客户均为公司的主要经销商客户,不存在异常。各期间前五大的金额和排名有所波动主要取决于两方面原因,一方面,公司给予采购不同生产厂商不同产品的经销商不同的季度返利比例,而各期下游经销商客户实际完成指标的情况也有所差异,公司相应确认的季度返利有所区别;另一方面,公司向下游经销商客户提供的特殊返利主要取决于上游生产厂商制定的商业传导政策,报告期各期上游生产厂商针对不同产品、不同区域制定的特殊返利商业政策存在差异,导致代理不同产品或经营区域不同的经销商客户获得的特殊返利金额也存在差别。

2、报告期内,公司确认的供应商返利和经销商返利差额逐年增长的原因及合理性

报告期各期,公司确认的供应商返利分别为 30,221.50 万元、42,452.41 万元、43,186.46 万元和 25,695.23 万元,公司将确认的供应商返利按照销售进度冲减主营业务成本,报告期各期的金额分别为 28,811.97 万元、38,673.49 万元、40,941.91 万元和 26,085.03 万元。在供应商给予公司采购返利的基础上,公司针对部分合作品牌的产品,相应给予经销商返利,公司将确认给予经销商的返利冲减主营业务收入。报告期各期,公司确认的给予经销商的返利分别为 22,180.71万元、29,218.23 万元、26,680.58 万元和 13,561.94 万元。由此可见,报告期各期,冲减主营业务成本及冲减主营业务收入的返利存在较大差额,差额分别为6,631.25 万元、9,455.26 万元、14,261.33 万元和 12,523.10 万元。

公司上下游返利的差额主要形成于价格优惠返利和平台价差补偿返利。

价格优惠返利系公司根据供应商关于产品价格优惠的指导政策,向下游客户销售产品时直接给予的价格优惠,并据此获得供应商给予的返利补偿;平台价差补偿返利系供应商需要公司调整部分产品的销售价格,为保障公司作为流通企业的正常利益,供应商与公司约定,以公司对降价产品的现有库存量为依据,根据调整的差价对公司进行价格补偿。因此,该等返利政策在下游体现为公司销售的低价格,而供应商据此对公司进行成本补偿。

报告期内,公司采购端冲减主营业务成本的价格优惠返利和平台价差补偿返利的合计金额分别为 6,859.56 万元、11,442.21 万元、13,732.17 万元和 11,604.78万元,供应商向公司提供的价格优惠返利和平台价差补偿返利逐年增加,主要是因为伴随医改政策的持续深入推进,医疗器械产品的终端销售价格有所下降,按照供应商的指导政策,公司相应降低了对下游客户的销售价格,供应商相应给予公司返利补偿。

由于价格优惠返利和平台价差补偿返利系供应商对公司向下游经销商低价格销售的补偿,如果供应商在未来取消价格优惠返利和平台价差补偿返利政策,则公司将相应提高对下游经销商的开票销售价格,公司的毛利总额不会发生重大变化。扣除价格优惠返利和平台价差补偿返利影响后,报告期内,公司其他上下游返利差额分别为-228.31 万元、-1,986.95 万元、529.16 万元和 918.32 万元,对当期主营业务毛利额的影响较小,公司的毛利主要系由产品的购销价差组成。

关于公司上下游返利差额的形成原因及影响,公司已经在招股说明书“重大事项提示”之“四、公司特别提醒投资者注意“风险因素”中的下列风险”之“(七)返利政策对本公司的业绩影响风险”中进行了相关披露。

3、公司确认供应商返利和经销商返利的会计处理

(1)公司针对不同类型的供应商返利,具体会计处理如下:

①季度采购返利

A、对于供应商的季度返利,公司在每月末会按照实际采购金额和返利政策约定的返利比例对供应商返利进行暂估,具体财务核算方式为:

借:应付账款-暂估返利

贷:库存商品-暂估折扣

B、公司在实际收到供应商的红字发票后,冲回暂估返利并确认实际收到的返利金额,具体财务核算方式为:

借:库存商品-暂估折扣

贷:应付账款-暂估返利

同时,

借:应付账款-外部

贷:应交税费-应交增值税-进项税额转出

贷:库存商品-实际折扣

C、每月末,公司按照产品线,根据当月已销售产品采购成本占产品所属采购季度内该产品线采购总额的比重,对该产品线于前述采购季度的返利金额进行分摊。具体财务核算方式为:

借:库存商品-实际折扣

贷:主营业务成本-外部-返利实际

D、报告期各期末,公司存货对应的采购季度返利,将继续在库存商品-实际折扣/暂估折扣的贷方核算。

②上游补偿经销商季度返利

A、根据公司每月预提或实际提供给下游经销商的季度返利,公司暂估供应商应提供的补偿返利并结转成本。具体财务核算方式为:

借:应付账款-暂估返利

贷:库存商品-暂估折扣

同时,

借:库存商品-暂估折扣

贷:主营业务成本-外部-返利暂估

B、公司在实际收到供应商的红字发票后,冲回暂估返利并确认实际收到的返利金额,并相应调整结转至成本的金额,具体财务核算方式为:

借:库存商品-暂估折扣

贷:应付账款-暂估返利

借:主营业务成本-外部-返利暂估

贷:库存商品-暂估折扣

同时,

借:应付账款-外部

贷:应交税费-应交增值税-进项税额转出

贷:库存商品-实际折扣

借:库存商品-实际折扣

贷:主营业务成本-外部-返利实际

③价格优惠返利

A、根据供应商关于产品价格优惠的指导政策,下游客户向公司申请特殊的折扣订单,公司每月末汇总该等折扣订单并据此一次性暂估自供应商可以获得的返利金额。具体财务核算方式为:

借:应付账款-暂估返利

贷:库存商品-暂估折扣

B、在实际收到供应商的红字发票后,冲回暂估返利并确认实际收到的返利金额。具体财务核算方式为:

借:库存商品-暂估折扣

贷:应付账款-暂估返利

同时,

借:应付账款-外部

贷:应交税费-应交增值税-进项税额转出

贷:库存商品-实际折扣

C、每月末,根据下游客户当月实际向本公司采购的折扣订单金额,本公司相应将供应商应补偿/实际补偿的价格优惠返利结转至成本。具体财务核算方式为:

借:库存商品-暂估折扣

贷:主营业务成本-外部-返利暂估

或

借:库存商品-实际折扣

贷:主营业务成本-外部-返利实际

④平台价差补偿

A、供应商需要公司调整部分产品的销售价格,为保障公司正常的利益,供应商与公司明确约定,以公司对降价产品的现有库存量为依据,根据调整的差价对公司进行价格补偿,公司据此一次性暂估平台价差补偿返利。具体财务核算方式为:

借:应付账款-暂估返利

贷:库存商品-暂估折扣

B、在实际收到供应商的红字发票后,冲回暂估返利并确认实际收到的返利金额。具体财务核算方式为:

借:库存商品-暂估折扣

贷:应付账款-暂估返利

同时,

借:应付账款-外部

贷:应交税费-应交增值税-进项税额转出

贷:库存商品-实际折扣

C、公司每月根据降价产品的库存在当月实际的销售量占应补偿库存总量的比例对平台价差补偿返利进行摊销并结转至成本。具体财务核算方式为:

借:库存商品-实际折扣

贷:主营业务成本-外部-返利实际

⑤特殊红票传导返利

A、根据供应商关于产品促销的指导政策,公司按向下游客户销售产品的情况或销售产品实际在医院植入的情况,在政策约定的时间以红字发票形式给予下游客户产品促销返利,据此向供应商申请采购返利,并在收到供应商开具的红字发票时进行账务处理,一次性结转成本。具体财务核算方式为:

借:应付账款-外部

贷:应交税费-应交增值税-进项税额转出

贷:库存商品-实际折扣

同时,

借:库存商品-实际折扣

贷:主营业务成本-外部-返利实际

B、如果在报告期末,公司根据供应商关于产品促销的指导政策,已经以红字发票形式给予下游客户产品促销返利,但暂时没有收到供应商开具的红字发票,公司会对应收回的供应商促销返利进行暂估确认并结转成本。具体财务核算方式为:

借:应付账款-暂估返利

贷:库存商品-暂估折扣

同时,

借:库存商品-暂估折扣

贷:主营业务成本-外部-返利暂估

(2)公司针对不同类型的经销商返利,具体会计处理如下:

①季度或年度返利

A、每月末,公司根据返利政策的约定,按照经销商当月的采购情况暂估返利,具体会计处理为:

借:主营业务收入-外部-返利暂估

贷:其他应付款-经销商返利-暂估

B、每季度末,公司根据返利政策的约定,按照经销商当季的实际采购完成情况,冲销月度的暂估金额,并重新确认季度的暂估返利金额,具体会计处理为:

借:其他应付款-经销商返利-暂估

贷:主营业务收入-外部-返利暂估

同时,

借:主营业务收入-外部-返利暂估

贷:其他应付款-经销商返利-暂估

C、公司在实际向经销商开具红字发票时,在开具红字发票的当期冲回暂估返利并确认实际应支付的返利金额,会计处理方式为:

借:其他应付款-经销商返利-暂估

贷:主营业务收入-外部-返利暂估

同时,

借:主营业务收入-外部-返利实际

借:应交税费-待转销项税额

贷:应收账款-外部-购销

②特殊红票传导返利

A、根据供应商关于产品促销的指导政策,公司按向下游客户销售产品的情况或销售产品实际在医院植入的情况,在政策约定的时间以红字发票形式给予下游客户产品促销返利,在实际向经销商开具红字发票的当期冲减主营业务收入,会计处理方式为:

借:主营业务收入-外部-返利实际

借:应交税费-待转销项税额

贷:应收账款-外部-购销

B、如果在报告期末,公司根据供应商关于产品促销的指导政策,已经收到供应商返利的返利补偿,但尚未以红字发票形式给予下游客户产品促销返利的,公司会对该部分下游特殊红票传导返利进行暂估并冲减主营业务收入,会计处理方式为:

借:主营业务收入-外部-返利暂估

贷:其他应付款-经销商返利-暂估

③特殊促销传导返利

A、根据供应商的促销活动要求,公司向特定的经销商提供特殊红票返利,在实际向经销商发放返利领取通知的当期冲减主营业务收入,会计处理方式为:

借:主营业务收入-外部-返利暂估

贷:其他应付款-经销商返利-暂估

B、公司在实际向经销商开具红字发票时,在开具红字发票的当期冲回暂估返利并确认实际支付的返利金额,会计处理方式为:

借:其他应付款-经销商返利-暂估

贷:主营业务收入-外部-返利暂估

同时,

借:主营业务收入-外部-返利实际

借:应交税费-待转销项税额

贷:应收账款-外部-购销

4、报告期内,公司确认的供应商、经销商返利不存在跨期调节净利润的情形

对于上下游的季度/年度返利,公司每月末按照采购、销售金额和政策约定的相应返利比例进行暂估,不存在跨期确认的情形;对于上游补偿经销商季度返利,公司每月末根据提供补偿的供应商的下游经销商季度返利的入账金额同步进行暂估,确保该等上下游返利同步确认。由此可见,公司上下游的季度/年度返利确认时点与发放时点无关,公司严格按照返利政策约定,每月末对上下游的季度/年度返利进行暂估入账。

对于价格优惠返利,公司每月末按照当月下游客户向公司申请的特殊折扣订单应获得的返利补偿进行暂估,并根据当月销售实际实现情况冲减主营业务成本,确保公司低价格销售对主营业务收入的影响和价格优惠返利冲减主营业务成本的影响匹配,因此,公司不存在因价格优惠返利而跨期影响利润的情形。

对于平台价差补偿,公司根据供应商的确认,在调价时一次性根据库存数量暂估应获取的补偿金额,并根据销售进度冲减主营业务成本,确保公司低价格销售对主营业务收入的影响和平台价差补偿冲减主营业务成本的影响匹配,因此,公司不存在因平台价差补偿返利而跨期影响利润的情形。

对于特殊红票传导返利,公司在收到供应商提供的红字发票时确认并冲减主营业务成本,在实际向经销商开具红字发票时入账冲减主营业务收入,在报告期各期末,若公司已经收到供应商返利但尚未以红字发票形式给予下游客户产品促销返利的,公司会对该部分下游特殊红票传导返利进行暂估并冲减主营业务收入,若公司已经以红字发票形式给予下游客户产品促销返利,但暂时没有收到供应商开具的红字发票,公司会对应获得的供应商特殊红票传导返利进行暂估并冲减主营业务成本,公司会确保上下游确认的特殊红票传导返利匹配,由此可见,公司上下游的特殊红票传导返利是同步在同一期间匹配确认的,上下游返利发放时点的差异并不会对利润产生跨期影响。除此之外,波士顿科学等供应商会对公司向经销商下发的特殊红票传导返利进行监督,在经销商根据返利政策约定完成一定的指标后,公司会按照政策约定的时点计算需要下发经销商的返利金额,并将计算表提供给供应商、经销商共同确认,核对无误后,公司会在当期向经销商下发返利领取通知,波士顿科学等供应商会每季度对公司经销商返利领取通知的下发情况进行监督,确保公司及时将传导返利落实到经销商。每半年末,公司的中介机构会与上游的主要供应商、下游的主要经销商客户进行函证,核实交易金额、返利金额的准确性。

对于公司向下游客户提供的特殊促销传导返利,公司在根据供应商的促销活动要求向经销商下发特殊返利领取通知时入账冲减主营业务收入,而该等特殊促销传导返利,供应商主要通过具体采购订单降价的方式给予本公司补偿,出于谨慎性原则,本公司不作为上游供应商返利确认,而是在采购时直接抵减相应的存货采购成本。由于该等特殊促销传导返利公司系根据供应商提供的下发清单进行下发,公司会在收到上游供应商需要公司下发经销商的返利清单的当期向下游经销商客户下发返利领取通知,并根据该等经销商返利金额冲减主营业务收入,由此可见,公司在收到供应商通知的当期向经销商下发返利领取通知并冲减主营业务收入,符合谨慎性原则,该等返利不存在跨期确认影响利润的情形。此外,公司会定期通过邮件等方式向供应商汇报领取、下发的明细情况,确保公司及时将传导返利落实到经销商。每半年末,公司的中介机构会与上游的主要供应商、下游的主要经销商客户进行函证,核实交易金额、返利金额的准确性。

综上,公司作为平台企业,通过下游销售降价或提供销售返利等方式对供应商的返利政策进行传导,对于因上下游返利发放时间性差异导致上下游返利不同步,公司会通过暂估的方式确保上下游返利入账确认的同步性及匹配性。报告期内,公司根据返利政策和上下游返利的匹配关系确认供应商、经销商返利,公司确认的供应商、经销商返利不存在跨期调节净利润的情形。公司的上游供应商会对公司下发经销商传导返利的情况进行监督,确保公司及时将传导返利落实到经销商,公司的中介机构每半年与上游的主要供应商、下游的主要经销商客户进行函证,核实交易金额、返利金额的准确性。

中介机构回复

1、核查过程

保荐机构、发行人会计师执行了以下核查程序:

(1)访谈发行人的财务负责人,了解发行人报告期内确认的供应商返利和经销商返利波动的原因及合理性,了解发行人确认的供应商返利和经销商返利差额逐年增长的原因及合理性,了解发行人上下游返利的会计处理方式;

(2)将发行人报告期各期确认的供应商季度采购返利与当期剔除院端直销业务后不含返利的采购金额进行比较,分析变动的合理性;获取波士顿科学从2019 年、2020 年和 2021 年给予发行人额外的季度返利的协议、美敦力 2020 财年、2021 财年和 2022 财年给予发行人脊柱产品线季度返利的协议;

(3)访谈波士顿科学的相关业务负责人,核实波士顿科学向发行人提供额外季度返利的原因及合理性,确认波士顿科学该等额外季度返利的可持续性;

(4)访谈美敦力的相关业务负责人,核实脊柱产品线季度返利比例提升的原因及合理性,确认脊柱产品线季度返利提升的可持续性;

(5)抽查 2019 年、2020 年和 2021 年上半年发行人获取的波士顿科学给予的额外季度返利、美敦力给予的脊柱产品线的季度返利的相关依据,核查该等返利入账的真实性、准确性;

(6)将发行人报告期内确认给予经销商的季度或年度返利与当期不含返利的分销业务收入进行比较,分析变动的合理性;

(7)根据报告期内供应商返利、经销商返利各类型金额的变动,分析导致供应商返利和经销商返利差额逐年增长的原因,并测算剔除价格优惠返利和平台价差补偿返利的影响后,上下游返利的差额;

(8)根据不同类型的供应商返利、经销商返利的确认依据及匹配关系,对各类型返利分别执行核查程序,详见本落实函回复“问题六(一)”之“中介机构回复”之“1、核查过程”的“第(3)-第(11)”项核查程序。

2、核查意见

保荐机构、发行人会计师核查意见:

发行人确认的供应商季度采购返利主要与发行人的采购金额相关,2019 年起,发行人确认的季度采购返利占剔除院端直销业务后不含返利的采购金额的比例有所上升,主要是因为波士顿科学从 2019 年二季度起给予发行人额外的季度返利,且美敦力从 2020 财年起,将给予发行人脊柱产品线的季度返利比例从 2%提升至 7%。

发行人确认的供应商特殊返利与供应商在特定时期,针对某些特定产品推出的临时性返利政策相挂钩,2019 年起发行人确认的供应商特殊返利相比 2018 年有所上升,主要是发行人确认的供应商价格优惠返利和平台价差补偿返利有所增加,该等返利增长的原因系伴随医改政策的持续深入推进,医疗器械产品的终端销售价格有所下降,按照供应商的指导政策,发行人相应降低了对下游客户的销售价格,供应商相应给予发行人返利补偿。

发行人确认给予经销商的季度或年度返利与发行人对经销商的销售收入挂钩,报告期内发行人确认给予经销商的季度或年度返利占当期不含返利的分销业务收入的占比略有波动,主要有两方面原因,一方面,发行人给予采购不同生产厂商不同产品的经销商不同的返利比例;另一方面,发行人给予经销商的季度或年度返利与经销商是否完成销售指标挂钩,随着各年度经销商指标完成情况有所不同,发行人确认给予经销商的季度或年度返利占比有所波动。

发行人给予经销商的特殊返利通常与上游供应商给予发行人的指导政策挂钩, 2019 年起发行人确认的经销商特殊返利相比 2018 年有所上升,主要是因为供应商为促进产品在医院的进一步推广,指导发行人根据经销商在终端医院的植入数量等情况,向经销商提供返利奖励。

报告期内,发行人确认的供应商返利和经销商返利差额主要形成于价格优惠返利和平台价差补偿返利。价格优惠返利与平台价差补偿返利系传导返利,发行人根据供应商的指导政策下调对下游客户的销售价格,供应商据此对发行人进行成本补偿。扣除价格优惠返利和平台价差补偿返利影响后,报告期内发行人其他上下游返利差额对当期主营业务毛利额的影响较小,发行人的毛利主要系由产品的购销价差组成。该等返利对业绩的影响发行人已经在招股说明书“重大事项提示”中进行披露。

报告期内发行人针对返利的会计处理合理,符合《企业会计准则》的规定。发行人根据返利政策和上下游返利的匹配关系确认供应商、经销商返利,发行人确认的供应商、经销商返利不存在跨期调节净利润的情形。

|

|