|

|

本帖最后由 winnie 于 2022-10-15 22:49 编辑

关于预计负债与非经常性损益

申报文件及首轮问询回复显示:

(1)2020年,因原材料市场价格下跌,原材料销售价格低于采购价格形成了亏损合同,因此发行人于2020年末计提预计负债金额为12,002.55万元。涉及对手方包括小鼎能源有限公司、日出实业集团有限公司、厦门国贸等。

(2)报告期内,发行人归属于母公司股东非经常性损益净额分别为-7,567.20万元、7,352.50万元和-18,871.01万元,占公司当期净利润的比例分别为-38.61%、20.03%和89.33%。发行人非经常性损益金额较大,系由于当期计入当期损益的政府补助、计入当期损益的对非金融企业收取的资金占用费、商品期货交易产生的投资收益、原材料贸易损益等金额较高。

(3)2020年度发行人按照《调解协议》的约定向东方希望集团有限公司全部赔偿款项2,800万元,计入营业外支出。

请发行人:

(1)结合报告期内存在的亏损合同及相关会计处理方式,说明发行人存货跌价准备计提是否充分及依据。

(2)说明亏损合同对手方的基本情况,与发行人的合作历史、报告期内的交易金额、是否存在关联关系或其他利益往来等。

(3)结合期后亏损合同的执行情况,说明2020年末计提预计负债的金额是否审慎、合理,相关会计处理的合规性。

(4)分析说明发行人将原材料贸易损益认定为非经常性损失是否符合《公开发行证券的公司信息说明解释性公告第1号——非经常性损益》的要求和同行业公司情况。

(5)说明发行人2019年未对向东方希望集团有限公司赔偿事项确认预计负债的原因及合理性,报告期内确认预计负债的金额是否完整,发行人相关会计处理是否符合《企业会计准则》的规定。

请保荐人、申报会计师发表明确意见。

回复:

一、结合报告期内存在的亏损合同及相关会计处理方式,说明发行人存货跌价准备计提是否充分及依据

(一)报告期内存在的亏损合同及相关会计处理方式

2018 年末、2019 年末由于原材料 PTA、MEG 市场价格未发生极端波动,不存在亏损合同,且期后原材料贸易均实现盈利,其中 2019 年度,原材料贸易盈利 3,256.73万元,2020 年 1-6 月原材料贸易盈利 4,966.77 万元。2021 年 6 月末,由于原材料 PTA、MEG 市场价格持续上涨,也不存在亏损合同。

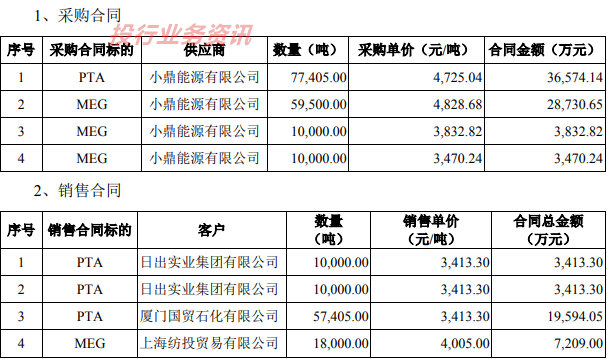

2020 年度原材料 PTA、MEG 市场价格发生极端波动,公司部分未执行采购合同的采购价格较原材料市场价格出现了较大幅度的下跌,公司基于生产安排、原材料仓储成本、市场价格波动、锅炉改造产线停工以及海外新冠疫情影响境外销售等因素的考量,将上述原材料卖出,因此形成了亏损合同。公司 2020 年末存在的亏损合同如下:

根据期后执行情况,公司与小鼎能源有限公司采购的 77,405.00 吨 PTA、79,500.00吨 MEG 最终分别销售给日出实业集团有限公司 20,000.00 吨 PTA、厦门国贸石化有限公司 57,405.00 吨 PTA、上海纺投贸易有限公司 79,500.00 吨 MEG。

根据《企业会计准则第 13 号——或有事项》应用指南,“待执行合同变成亏损合同时,有合同标的资产的,应当先对标的资产进行减值测试并按规定确认减值损失,如预计亏损超过该减值损失,应将超过部分确认为预计负债;无合同标的资产的,亏损合同相关义务满足预计负债确认条件时,应当确认为预计负债。”

2020 年末,发行人签订的部分 PTA 以及 MEG 采购合同以及对应的销售合同,尚未完成执行,上述合同属于无合同标的资产的合同。由于 2020 年度原材料价格的大幅下跌,上述原材料采购以及销售待执行合同销售价格大幅低于采购价格,上述无合同标的待执行合同形成了亏损合同,亏损合同相关义务满足预计负债确认条件,应当确认为预计负债。公司根据上述合同测算亏损额,会计处理为:借记“其他业务成本”,贷记“预计负债”。

(二)说明发行人存货跌价准备计提是否充分及依据

根据《企业会计准则第 1 号——存货》的规定,“第十六条 企业确定存货的可变现净值,应当以取得的确凿证据为基础,并且考虑持有存货的目的、资产负债表日后事项的影响等因素。为生产而持有的材料等,用其生产的产成品的可变现净值高于成本的,该材料仍然应当按照成本计量;材料价格的下降表明产成品的可变现净值低于成本的,该材料应当按照可变现净值计量。”、“第十七条 为执行销售合同或者劳务合同而持有的存货,其可变现净值应当以合同价格为基础计算。企业持有存货的数量多于销售合同订购数量的,超出部分的存货的可变现净值应当以一般销售价格为基础计算。”

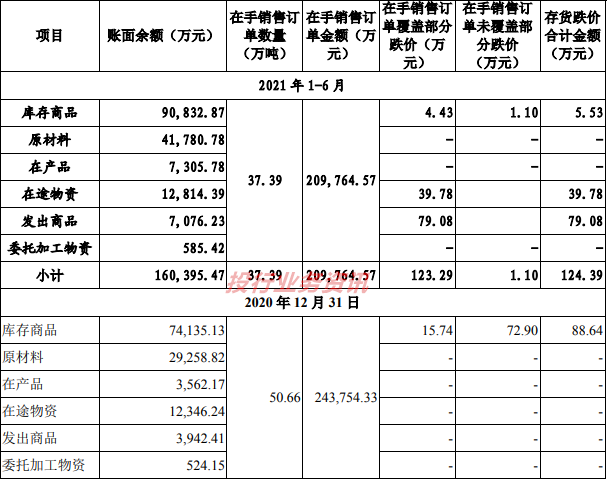

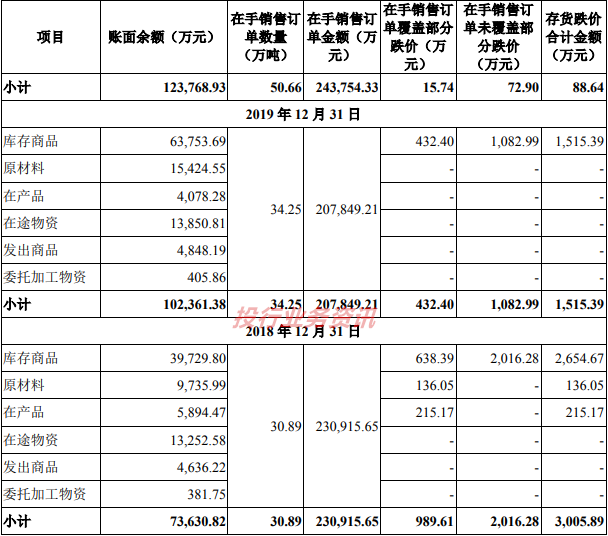

报告期各期末,公司持有原材料、在产品、在途物资的目的均为生产瓶级 PET 或大有光 PET,公司持有的库存商品、发出商品均为执行销售合同而持有的存货,公司存货跌价计提政策具体为:

1、库存商品、发出商品

库存商品、发出商品以期末的估计售价减去估计的销售费用和相关税费后的金额确定其可变现净值,估计售价的确认顺序:(1)优先查验在手销售订单中各型号的数量是否能够覆盖期末结存库存商品,并测试覆盖部分是否存在跌价,(2)针对在手销售订单无法完全覆盖的库存商品,查验 CCF(中国化纤网)成品市场价格,通过与成品市场价格对比进行存货跌价测试。

2、原材料、在产品、在途物资

原材料、在产品、在途物资以所生产的产成品的估计售价减去至完工时估计将要发生的成本、估计的销售费用和相关税费后的金额确定其可变现净值,并参照库存商品存货跌价计提政策进行存货跌价测试。

报告期各期末,根据在手销售订单测算存货跌价准备,具体测算结果如下:

综上所述,发行人期末结存存货均已根据《企业会计准则》要求,通过在手订单或者市场价格进行了比较测算存货跌价准备,因此,发行人存货跌价准备计提充分。

三、结合期后亏损合同的执行情况,说明 2020 年末计提预计负债的金额是否审慎、合理,相关会计处理的合规性

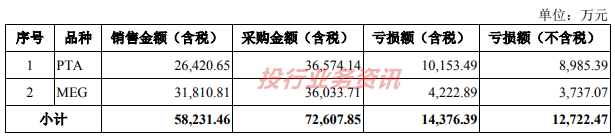

截至 2021 年 3 月 31 日,2020 年末亏损合同均执行完毕,实际亏损金额 12,722.47万元,计算过程如下:

2020 年末,发行人由于亏损合同计提预计负债金额 12,002.55 万元,与期后实际亏损差异 719.91 万元。差异原因主要系上述亏损采购合同执行前,公司向供应商缴纳了共计 14,398.25 万元履约保证金,2020 年末发行人对上述保证金按照 5%的比例计提了信用减值损失,即 719.91 万元,上述损失均基于亏损合同同一事项产生,因此将上述损失视为一个整体来看,2020 年末预计负债金额和信用减值损失计提金额之和与期后实际亏损相匹配。

综上所述,2020 年末计提预计负债的金额审慎、合理,相关会计处理具备合规性。

四、分析说明发行人将原材料贸易损益认定为非经常性损失是否符合《公开发行证券的公司信息说明解释性公告第1号——非经常性损益》的要求和同行业公司情况

根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》的相关规定,非经常性损益是指与公司正常经营业务无直接关系,以及虽与正常经营业务相关,但由于其性质特殊和偶发性,影响报表使用人对公司经营业绩和盈利能力做出正常判断的各项交易和事项产生的损益。

根据《监管规则适用指引——会计类第1号》(中国证监会2020年11月13日)的规定,“非经常性损益的界定,应以非经常性损益的定义为依据,考虑其定义中的三个要素,即“与正常经营业务的相关性”、“性质特殊和偶发性”以及“体现公司正常的经营业绩和盈利能力”,同时应结合公司实际情况,参考列举项目,进行综合判断,而不应简单地把解释1号中列举的项目认定为非经常性损益,或者把解释1号中未列举的项目认定为不属于非经常性损益。”

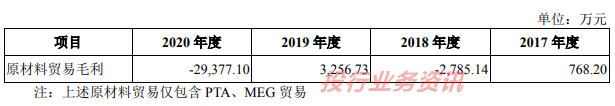

公司的原材料贸易(PTA、MEG下同)虽然与生产经营相关,但其主要目的是库存管理和降低原材料价格波动风险,售出的时点是由仓库的库存情况、在手订单和资金情况等多方面客观原因决定的,在公司原材料采购约定了固定交货时间,且公司生产能力、仓储承载能力及资金储备能力有限的情况下,可能导致即使短期存在一定贸易亏损,公司仍需要在一定时间内,将部分多余的原材料卖出,以节约仓储成本及资金成本,并减少所持有原材料的未来价格波动风险,因此,原材料贸易业务无法为公司的业绩产生持续稳定的损益,在市场行情大幅波动且公司必须要售出原材料时,可能产生极端亏损或盈利,2020年上半年受疫情影响PTA以及MEG市场价格大幅下跌至历史低位,因此发行人2020年度原材料贸易毛利亏损金额较大。2017年度至2020年度,PTA以及MEG原材料贸易毛利情况如下:

发行人将该等原材料贸易损益认定为非经常性损益的主要原因如下:

1、发行人未大规模采用期货等金融衍生工具降低原材料价格波动风险,而主要通过非年度订单采购及原材料贸易降低原材料价格波动风险

同行业公司华润材料在报告期内为减小原材料价格波动等因素对经营业绩的不利影响,使用期货等金融衍生工具降低原材料价格波动风险,根据《公开发行证券的公司信息说明解释性公告第1号——非经常性损益》二之(十四)中与“公司正常经营业务相关的有效套期保值业务”的相关定义,属于有效套期保值业务的部分作为经常性损益进行核算。

发行人进行该等原材料贸易的主要目的是为了库存管理和降低原材料价格波动风险,而不是为了获取进销价差。发行人作为民营企业资金实力弱于华润材料,考虑到在极端市场情况下追加保证金的风险,无法大规模地采用期货等金融衍生工具规避原材料价格波动风险,只能代之以原材料贸易的方式来合理控制风险,但发行人的该等原材料贸易不符合《公开发行证券的公司信息说明解释性公告第1号——非经常性损益》二之(十四)中与“公司正常经营业务相关的有效套期保值业务”的相关定义,因此将其认定为非经常性损益更符合公司业务实际情况。

2、该部分原材料贸易损益符合《公开发行证券的公司信息说明解释性公告第1号——非经常性损益》中“虽与正常经营业务相关,但由于其性质特殊和偶发性”,将其在非经常性损益中单独列示,便于投资者对发行人的盈利能力和风险管理能力作出合理判断。

原材料贸易损益主要系由于发行人管理库存和原材料价格波动风险所致,虽然与主营业务相关,但主要取决于发行人在原材料市场波动下采取的库存与原材料价格风险管理策略,与除此之外产供销环节的成本控制、工艺技术、品质管理、费用控制等公司正常经营要素关联度较小,其性质具有特殊性和偶发性。特别在2020年上半年受疫情影响PTA以及MEG市场价格大幅下跌至历史低位时,发行人根据在手PET订单情况加大了原材料采购,其后因疫情影响外销放缓,导致发行人在按照年度采购合约购入原材料同时需要对外出售多余的原材料,进而导致原材料贸易发生较大亏损。因此发行人认为将该等原材料贸易损益在非经常性损益中单独列示,比将其合并在经营性损益中一起列示,更有利于投资者对发行人的盈利能力和风险管理能力作出合理判断。

同行业可比公司华润材料将原材料贸易损益认定为经常性损益,主要系华润材料大规模的使用期货等金融衍生工具进行原材料价格风险控制,而原材料贸易主要目的为库存管理,因此华润材料开展原材料贸易不属于影响报表使用人对公司经营业绩和盈利能力做出正常判断的交易事项。

发行人开展原材料贸易的目的是库存管理和降低原材料价格波动风险,原材料贸易具有自身的特殊性及偶发性,原材料贸易损益影响报表使用人对公司经营业绩和盈利能力做出正常判断,因此发行人认为将其认定为非经常性损益更为谨慎及合理。由于同行业可比公司较少且经营模式不同,尚未通过公开渠道查询到其他类似处理方式。

|

|