本帖最后由 [未注销] 于 2023-6-12 22:18 编辑

董秘工作笔记|从实操的工作视角,来了解A股上市全流程(详细版)

一、资本市场现状

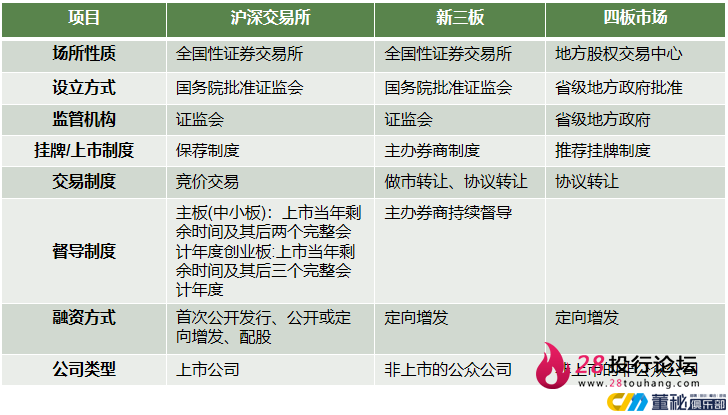

1、我国资本市场结构

自北交所成立后,我国多层次资本市场目前主要由交易所市场(上海证券交易所、深圳证券交易所)、新三板(全国中小企业股份转让系统)、四板市场(区域股权交易中心)等构成。

现有的多层次资本市场已经能够基本满足不同类型的企业在不同发展阶段的融资需求。

2、金融监管体制

2018年3月13日,根据国务院发布的机构改革方案,银监会和保监会合并,组建中国银行保险监督管理委员会,作为国务院直属事业单位。

至此,“一行三会”成为历史,“一委一行两会”形成新的监管格局。

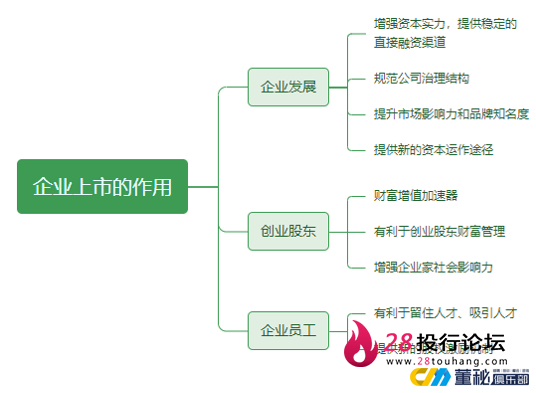

二、企业上市作用

企业上市意味着可以利用市场来进行筹资,从而达到合法吸收市场上的闲散存款、扩大企业生产经营规模的目的。

从长远来看,企业上市就意味着打通了在证券市场持续融资的通道,如果企业的业绩优良、成长性好,上市将是公司最具吸引力的长期融资形式,能从根本上解决企业对资本的需求。

当然,企业上市的作用并不仅如此,最主要作用可以体现为以下3个方面:

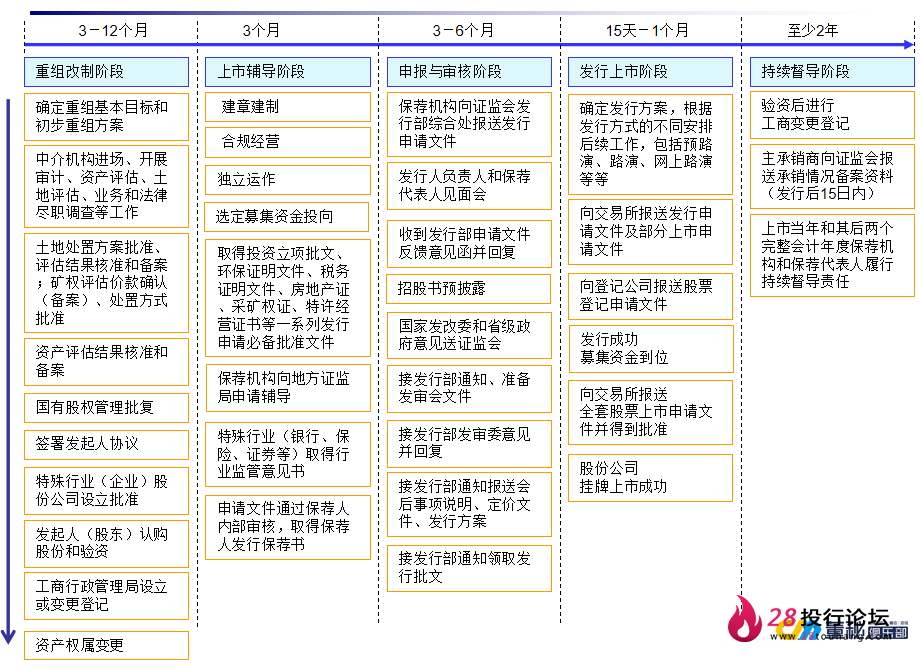

三、上市流程

1、主要工作阶段

通常情况下,企业自筹划改制到完成发行上市总体需要3 年左右,主要包含六大流程: 项目改制、上市辅导、申报与审核、发行上市、持续督导,具体详情如下:

随着全面注册制的铺开,上市流程和时间将会进一步加快。如果企业各方面基础较好,需要整改的工作较少,则发行上市所需时间还会再缩短。

2、具体工作流程

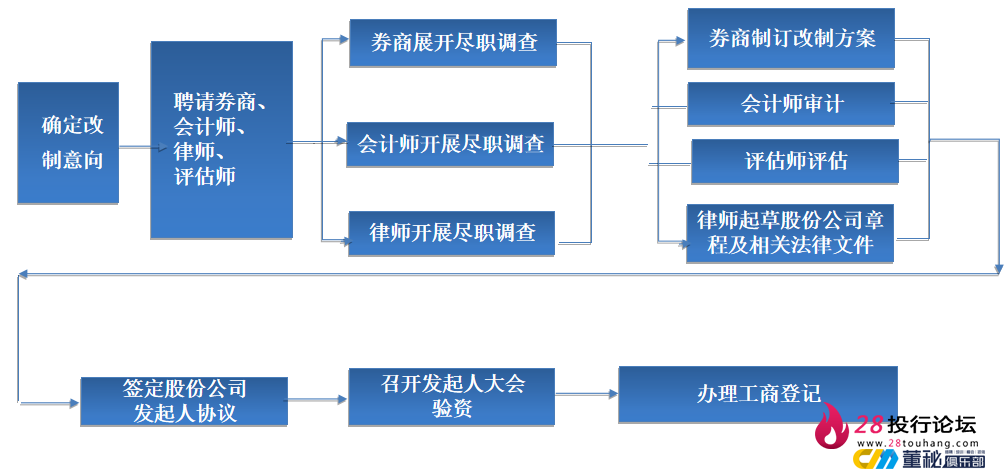

1. 项目改制

上市则需要对股东架构进行调整,如果不是股份公司,需要将企业为股份制公司,通常,项目改制的基本流程为:

注:尽职调查应贯穿上市前工作的始终,各中介机构从进场进行尽职调查开始,直至最终发行完成,均应按照监管部门对尽职调查工作的要求,通过各种途径对企业企业的相关情况进行了解。

2. 上市辅导 这个阶段由保荐机构为主导,联合会计事务所和律师事务所对企业进行上市辅导。

辅导内容包括上市相关法律法规学习、建立健全公司治理机制、公司会计制度、公司内控制度、三会规则、信息披露制度、规范大股东及公司董监高持股等。

其主要流程为: 3. 申报发行阶段

在前期上市辅导的基础上,整体工作流程为: 4. 审核及注册

全面注册制下,所有上市材料均由上交所和深交所负责审核,并在证监会进行注册,通常在20个工作日内对发行人的注册申请做出同意或者不予注册的决定。 5. 发行工作阶段

这一阶段是从申报发行阶段至完成上市整个阶段所需的工作流程,包含主要四个方面:证监会审核流程、路演推介阶段工作流程、询价阶段工作流程、上市阶段工作流程。

Q1: 证监会审核流程 Q2:路演推介阶段工作流程 Q3:询价阶段工作流程 Q3:上市阶段工作流程 6.上市阶段涉及到的机构 7. 上市费用成本

A股企业上市需要支付的费用主要包括承销保荐费用、审计费用、法律费用、信息披露费用以及其他费用等,参考2022年度A股IPO发行费用(中位值)情况如下: 四、上市前主要工作

通常来说,上市准备阶段包含团队组建、全面尽职调查、申请文件制作三个方面,这三个方面是整个IP0项目实施的基础。

1、团队组建

首先,先了解相关法律对董秘工作职责的划分,有了基础认识,才能更加全面的了解董秘工作范围具体有哪些。 2、全面尽职调查

全面尽职调查主要分为两个方面:

第一,以保荐机构为总协调人,各中介机构全面进行的对企业自身情况的调查工作。

第二,尽职调查工作贯穿企业发行上市前文件制作和申报的全过程,包括根据监管部门的反馈意见修改、补充文件等过程中对企业的尽职调查工作。

3、申请文件制作

企业应在中介机构的协助下准备相关文件,同时各中介机构需要依法对相关事项发表专业意见。

包括上市前材料申报工作以及根据监管部门要求对材料进行修改、补充的工作。

其中,制作申请文件主要包含以下材料: 五、中介机构工作职责

1、主要中介机构

2、其他机构 六、上市会涉及到政府部门审批

07、结语

IPO上市对于企业来说是绝对的正价值。企业通过上市上市融资不仅可以使企业获取稳定的长期资金来源、扩充资本实力;

还能有助于改善法人治理结构,促进经营的规范化,从而将使公司的综合竞争力有质的飞跃。 |