华夏华润商业资产反向吸收合并构建股债结构

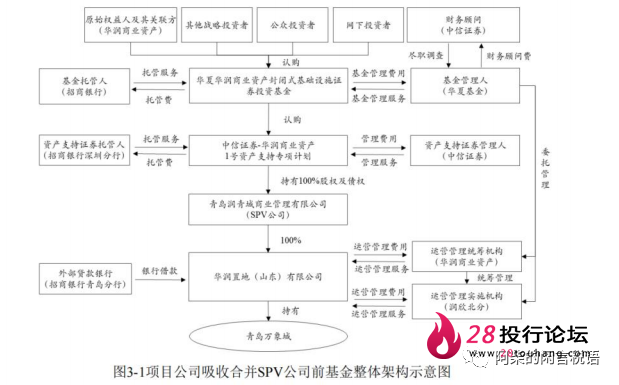

【基金产品结构图】本基金在基金合同生效并完成基金合同、资产支持专项计划相关交易文件约定的交易后,且项目公司完成吸收合并SPV公司前,形成的整体架构如下图:

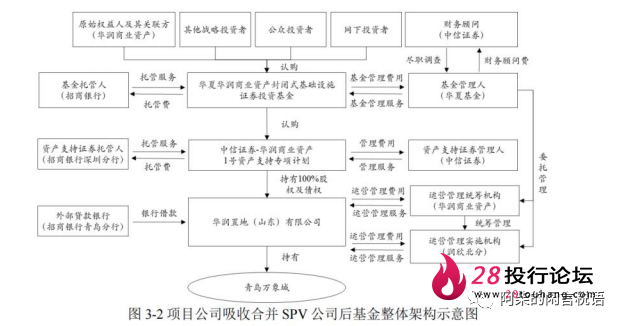

根据本基金交易安排,项目公司吸收合并SPV公司完成后,SPV公司注销,项目公司继续存续,项目公司的股东变更为中信证券(代表资产支持专项计划),本基金的整体架构如下图所示:

【原始权益人和项目公司】本基金以初始募集资金投资的基础设施项目而言,原始权益人是指华润商业资产控股有限公司(简称“华润商业资产”);本基金拟以初始募集资金间接投资的基础设施项目公司而言,系指华润置地(山东)有限公司(简称“华润山东”;包括其分支机构华润置地(山东)有限公司冰纷万象滑冰场,简称“冰场分公司”,下同)

【SPV的基本情况】SPV/SPV 公司:系指原始权益人华润商业资产全资设立的青岛润青城商业管理有限公司

【交易安排】1.项目公司股权转让对价支付安排、股权交割、工商变更登记安排等

(1)《SPV股权转让协议》相关安排

1)总投资款在以青岛万象城项目作为底层基础设施项目发行公开募集基础设施证券投资基金的前提下,《SPV股权转让协议》的签署各方同意根据经网下投资者询价方式确定的基础设施基金的认购价格确定中信证券(代表专项计划)对SPV和项目公司的总投资款(简称“总投资款”)。

总投资款具体包括:(a)中信证券(代表专项计划)应向华润商业资产支付的SPV股权转让价款(简称“股权转让价款”);(b)由中信证券(代表专项计划)向SPV实缴出资的款项(简称“实缴出资款”)、由中信证券(代表专项计划)对SPV进行增资的款项(简称“增资款”)、中信证券(代表专项计划)向SPV提供的借款(简称“SPV借款”,以《青岛润青城商业管理有限公司借款协议》为准);(c)中信证券(代表专项计划)向项目公司提供的借款(简称“项目公司借款”,以《华润置地(山东)有限公司借款协议》为准);(d)SPV预留费用金额(包括但不限于SPV预留交易税费,简称“SPV预留费用”)。

总投资款=基础设施基金募集资金总额-基础设施基金预留费用-专项计划预留费用

其中:

(a)基础设施基金募集资金总额以验资机构审验确定的有效净认购金额为准(详见《基金合同生效公告》等公告文件)。

(b)预留总费用包括:基础设施基金预留费用人民币【】万元,专项计划预留费用人民币【】万元,SPV预留费用人民币【】万元。如由于基础设施基金募集规模原因导致交易税费超过人民币【】万元的,则相应调整预留总费用。

2)股权转让价款股权转让价款根据国有产权交易相关规定进行备案的股权评估价值确定。基于此,《SPV股权转让协议》签署各方一致确认,股权转让价款为人民币【1】元(大写:人民币【壹】元整)。在《SPV股权转让协议》约定的条件全部成就后的【5】个工作日内,中信证券(代表专项计划)向华润商业资产支付全部股权转让价款。

3)实缴出资款《SPV股权转让协议》签署各方一致确认,实缴出资款金额为人民币100万元(大写:人民币壹佰万元整)。在《SPV股权转让协议》约定的条件全部成就后的【5】个工作日内,中信证券(代表专项计划)向SPV实缴注册资本人民币100万元。 4)增资款《SPV股权转让协议》签署各方一致确认,增资款的计算方式为:增资款=(总投资款-1)/3-SPV实缴出资款。在《SPV股权转让协议》约定的条件全部成就后的【5】个工作日内,中信证券(代表专项计划)向SPV增资并缴纳增资款。 5)工商变更登记安排就SPV股权转让工商变更登记而言,《SPV股权转让协议》的签署各方于专项计划设立日后5个工作日内向市监局(指有权办理工商登记手续的相关市场监督管理部门)提交SPV股权转让变更登记所需的全部申请资料,并完成SPV股权转让的工商变更登记,完成工商变更登记之日为SPV股权交割日(简称“SPV股权交割日”)。为免疑义,如因不可抗力事件、市监局办事流程导致变更登记时间延长的不视为违约。 就增资工商变更登记而言,中信证券(代表专项计划)和SPV向市监局提交向SPV增资所需的全部申请资料,并于支付增资款后10个工作日内完成SPV增资的工商变更登记。为免疑义,如因不可抗力事件、市监局办事流程导致变更登记时间延长的不视为违约。 (2)《项目公司股权转让协议》相关安排1)转让价款在华润商业资产以青岛万象城项目为底层基础设施项目发行公开募集基础设施证券投资基金的前提下,《项目公司股权转让协议》的签署各方同意根据经网下投资者询价方式确定的基础设施基金的认购价格确定华润商业资产合法持有项目公司100%股权(简称“项目公司股权”)的转让价款。 项目公司股权的转让价款=基础设施基金募集资金总额+项目公司对外借款总额-预留总费用-项目公司对华润商业资产的其他应付款-其他调整项。 其中: (a)基础设施基金募集资金总额以验资机构审验确定的有效净认购金额为准(详见《基金合同生效公告》等公告文件)。 (b)项目公司对外借款总额为【】万元,以项目公司与招商银行股份有限公司青岛分行签署的编号为【】的《借款合同(适用于经营性物业抵押贷款)》项下实际发放的金额为准。 (c)预留总费用包括:基础设施基金预留费用人民币【】万元,专项计划预留费用人民币【】万元,SPV预留费用人民币【】万。如由于基础设施基金募集规模原因导致预留费用超过人民币【】万元的,则相应调整预留总费用。 (d)项目公司对华润商业资产的其他应付款金额包括:根据模拟净资产表确定的股东借款本金【】万元及应付未付利息等其他全部款项【】万元,总计【】万元。 (e)其他调整项基于青岛万象城一期L4-L5北部、二期L4-L5区域的业态调整及装修费用等情况确定,并通过以下公式进一步调整及确认:其他调整项=交割审计基准日项目公司投资性房地产原值-模拟备考报表中截至评估基准日的项目公司投资性房地产原值+交割日及之后上述事项的预计发生金额总计。 (f)特别地,遮光保证金290.54万元应不计入股权转让价款的计算范围。 (3)资产支持专项计划设立与投资 1)专项计划的设立专项计划发行期结束或根据《标准条款》相关条款规定发行期提前结束时,若资产支持证券投资者的认购资金总额(不含发行期认购资金产生的利息)达到或超过资产支持证券募集规模的100则资产支持证券管理人应在资产支持证券缴款截止日后的第一个工作日内完成对专项计划募集资金专户内认购资金的验资,并在验资完成当日或其后的第一个工作日将专项计划认购资金(不包括认购资金在专项计划募集资金专户中产生的利息)扣除银行手续费后全部划转至已开立的专项计划账户。资产支持证券管理人宣布专项计划设立,宣布设立之日即为专项计划设立日。专项计划设立后,认购资金在投资者实际缴付认购资金之日(含该日)至专项计划设立日前一日(含该日)期间不计息。 2)专项计划的投资-基础资产投资 (a)在专项计划设立后,资产支持证券管理人(代表专项计划)应按照专项计划文件的约定,将募集资金用于购买SPV股权并向SPV实缴注册资本和/或增资、发放借款,向项目公司发放借款。

(b)针对SPV股权的购买安排,资产支持证券管理人应根据《SPV股权转让协议》约定向原始权益人指定的账户支付《SPV股权转让协议》项下的转让价款。

(c)针对向SPV实缴注册资本和/或增资、发放借款的安排,资产支持证券管理人受让SPV股权后,资产支持证券管理人(代表专项计划)应根据《SPV股权转让协议》《SPV借款协议》的约定向SPV实缴注册资本和/或增资、发放借款,实缴金额及增资金额、借款金额以《SPV股权转让协议》《SPV借款协议》约定的金额为准。

(d)针对向项目公司发放借款的安排,资产支持证券管理人受让SPV股权、SPV受让项目公司股权后,资产支持证券管理人(代表专项计划)应根据《项目公司借款协议》的约定向项目公司发放借款,借款金额以《项目公司借款协议》约定的金额为准。

(e)资产支持证券管理人向资产支持证券托管人发出付款指令,指示资产支持证券托管人向原始权益人指定的账户支付《SPV股权转让协议》项下的股权转让价款,向SPV指定的账户支付并实缴注册资本和/或增资,向SPV指定的账户支付《SPV借款协议》项下的借款,向项目公司指定的账户支付《项目公司借款协议》项下的借款。资产支持证券托管人应根据《专项计划托管协议》的约定对付款指令中资金的用途及金额进行核对,核对无误后应按照《标准条款》与《专项计划托管协议》的约定予以付款。

(f)上述投资完成后,项目公司将根据《吸收合并协议》的约定吸收合并SPV,并办理相关的工商登记。为免疑义,前述吸收合并的安排不属于资产支持证券持有人大会的召集事由,可由资产支持证券管理人直接作出决定。

资料来源:

华夏华润商业资产封闭式封闭式基础设施证券投资基金招募说明书(草案)

中金印力消费反向吸收合并构建股债结构

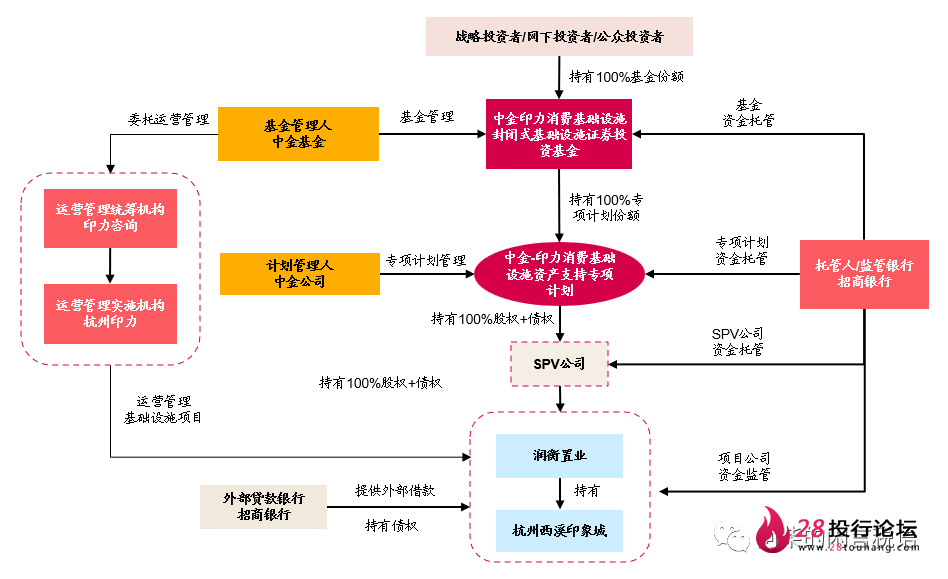

【基金产品结构图】本基金通过专项计划和项目公司等特殊目的载体取得基础设施项目完全所有权或经营权利后、项目公司吸收合并SPV公司前,本基金的整体架构如下图所示:

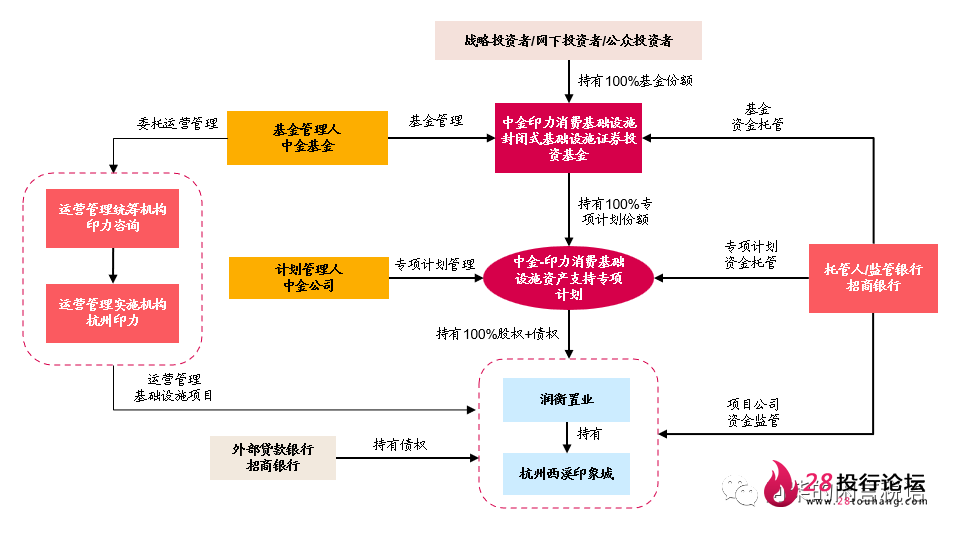

根据本基金交易安排,润衡置业吸收合并SPV公司后,SPV公司注销,润衡置业继续存续,项目公司股东变更为中金公司(代表资产支持专项计划),本基金的整体架构如下图所示:

【原始权益人和项目公司】本基金初始设立时的原始权益人,指印力商用置业有限公司(以下简称“印力商置”),本基金初始设立时的项目公司,指杭州润衡置业有限公司(以下简称“润衡置业”)。

【SPV的基本情况】SPV 公司:指原始权益人持有 100%股权的杭州润汇商业管理有限公司(以下简称“杭州润汇”)。

【交易安排】

1.资产支持专项计划设立与投资

(1)专项计划的设立

在专项计划的设立流程中,若基金管理人(代表基础设施基金的利益)已将等额于计划管理人根据基础设施基金的询价发行结果确定资产支持证券的募集规模的认购资金支付至专项计划募集专用账户,则计划管理人应聘请会计师事务所对认购资金进行验资。验资完成后,计划管理人应在2个工作日内将专项计划募集资金(不包括代扣银行手续费)全部划转至专项计划账户。认购资金划入专项计划账户之日为专项计划设立日,计划管理人于该日宣布专项计划设立并于该日或其后第一个工作日通知所有资产支持证券认购人,并在专项计划设立日起5个工作日内向计划托管人提交验资报告。

(2)专项计划的投资范围

在专项计划设立的初始阶段,计划管理人取得专项计划募集资金后,SPV公司将根据《股权转让协议2》的约定向原始权益人购买项目公司100%股权,计划管理人将根据《股权转让协议1》的约定向原始权益人购买SPV公司100%股权并支付SPV公司股权转让价款。专项计划取得SPV公司100%股权后,将以募集资金对SPV公司进行增资,并根据《股东借款协议1》的约定向SPV公司发放股东借款(即目标债权)。SPV公司取得增资款项和股东借款后,根据《股东借款协议2》的约定向项目公司发放股东借款以便项目公司归还存量有息负债,并根据《股权转让协议2》的约定支付项目公司股权转让价款。专项计划以前述目标股权及目标债权作为基础资产。

(3)资产支持专项计划的投资安排

A.SPV公司收购项目公司100%股权,专项计划收购SPV公司100%股权:SPV公司收购项目公司100%股权,计划管理人(代表专项计划的利益)向原始权益人收购SPV公司全部股权。

根据《股权转让协议2》,自专项计划设立之日起SPV公司即成为项目公司的唯一股东。SPV公司向原始权益人收购项目公司100%股权后,根据《股权转让协议1》的约定,自专项计划设立之日起,计划管理人(代表专项计划的利益)将成为SPV公司唯一股东,享有SPV公司股权所附带的一切权利和利益,并承担相应的股东义务。原始权益人将配合计划管理人办理完成项目公司及SPV公司股权变更登记。

当《股权转让协议1》项下股权转让价款支付条件全部满足后,计划管理人将向计划托管人发出付款指令,指示计划托管人将付款指令载明金额作为SPV公司的股权转让价款划拨至原始权益人指定的账户。

B.专项计划向SPV公司发放股东借款并增资:专项计划受让取得SPV公司100%股权后,计划管理人应根据《股东借款协议1》的约定向计划托管人发出付款指令,指示计划托管人将借款金额一次性划转至SPV公司指定账户,同时应根据《增资协议》的约定向SPV公司划付增资款。

C.SPV公司向项目公司发放股东借款,项目公司向招商银行杭州分行借入外部借款,一并用于偿还项目公司存量负债:SPV公司受让取得项目公司100%股权且满足《股东借款协议2》约定的首期股东借款发放先决条件后,SPV公司将向项目公司发放首期股东借款。同时,项目公司向外部贷款银行借入4亿元外部借款,与收到的股东借款一并用于偿还项目公司存量的兴业银行贷款。

前述存量的兴业银行贷款偿还完毕后,原始权益人完成项目公司股权工商变更登记至SPV公司,在满足《股权转让协议2》约定的首期股权转让价款发放先决条件后,SPV公司将向印力商置发放首期股权转让价款。

交割审计完成且《股权转让协议2》《股东借款协议2》约定的剩余股权转让价款及股东借款发放先决条件均满足后,SPV公司将向印力商置支付剩余股权转让价款并向项目公司支付剩余股东借款。

D.项目公司吸收合并SPV公司:SPV公司取得项目公司100%股权后,搭建了基础设施基金持有专项计划、专项计划持有SPV公司100%股权、SPV公司持有项目公司100%股权的架构。根据计划管理人(代表专项计划的利益)、SPV公司与项目公司签署的《吸收合并协议》,项目公司吸收合并SPV公司(届时将根据工商部门要求办理项目公司吸收合并手续)。完成吸收合并后,SPV公司注销,项目公司继续存续,项目公司股东变为计划管理人(代表专项计划的利益)。SPV公司原有的对专项计划的债务下沉到项目公司,专项计划直接持有项目公司股权和债权。

|