SPAC并购交易式IPO交易流程

前言:SPAC这个概念起源于欧美市场,但是最近国内似呼兴起了一个热潮,下文我根据jrweik.com金融微课投行底稿系统的一些学习数据进行了分析与总结,仅供大家学习参考,如果撰写有欠妥之处还望大家斧正。

金融微课上面给出了投行业务的监管项目底稿,SPAC在国内其实还有个小名,叫造壳上市,他有点像IPO,但也做了再融资的事、但最后还有一个资产并入。所以这个东西怎么讲哩,他是舶来品,值得大家好好学习。这种工具是好的,但是不要到了国人手里就玩坏了…………

后期将根据金融微课提供的数据材料持续撰写相关系列文章,有兴趣的同学可以持续关注。

1、主要数据统计

据统计,2020年共有100单已公告的SPAC企业并购交易,创近年新高,其涉及的股权价值高达1,520亿美元。

2012-2020年间,超过30%的SPAC并购交易发生在科技与商业服务行业

现目前市场上仍有433家SPAC公司正在寻找并购目标

数据来源:wind资讯

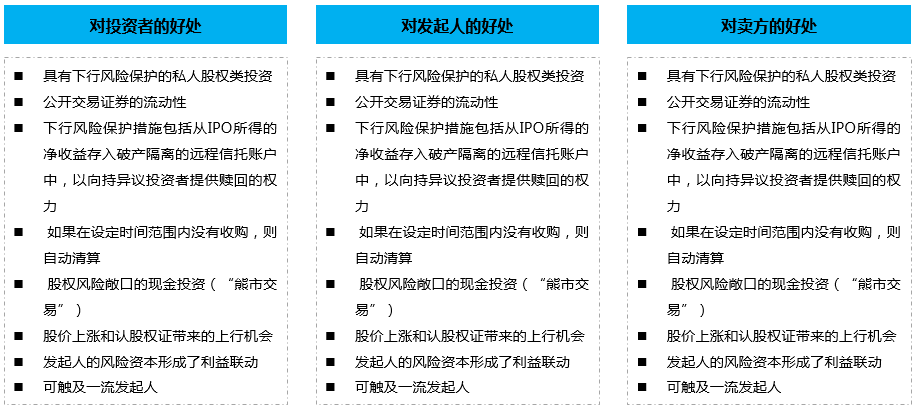

2、SPAC结构的优势——从IPO到并购

SPAC结构已经在保障投资者和作为有效收购工具之间取得了平衡

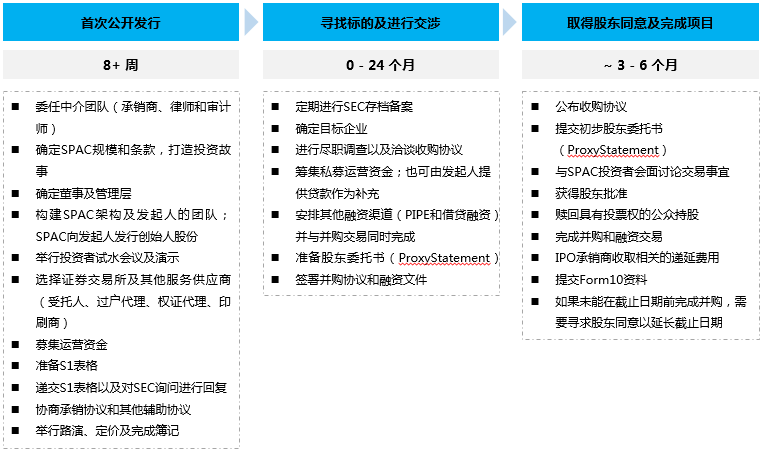

3、SPAC流程总览

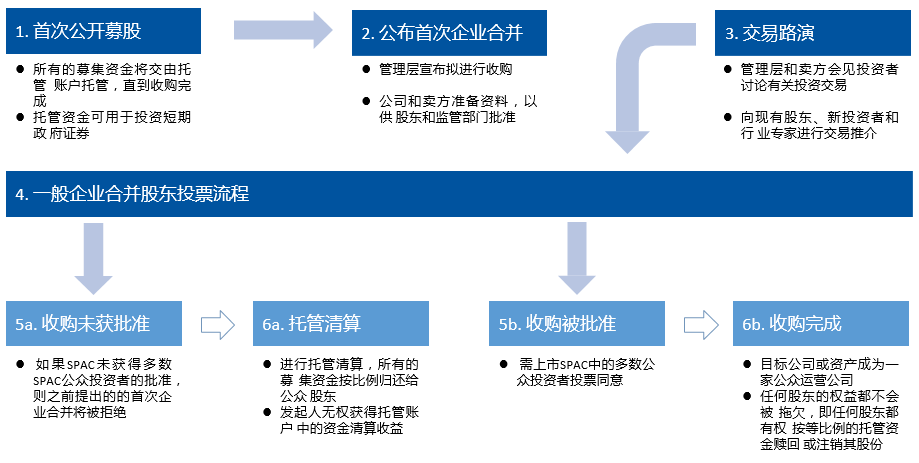

4、SPAC交易结构流程

在首次公开募股筹集资金后,SPAC和发起人团队通常有24个月的时间来确定首次企业合并中的收购目标,而该并购必须获得多数SPAC股东的批准(除非SPAC股东选择延长时限)

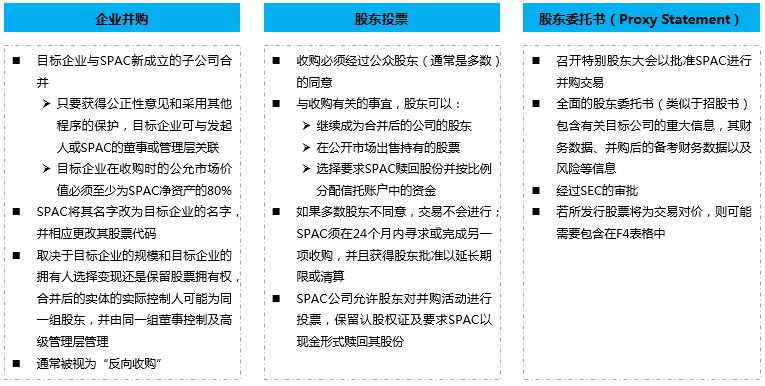

5、SPAC并购流程

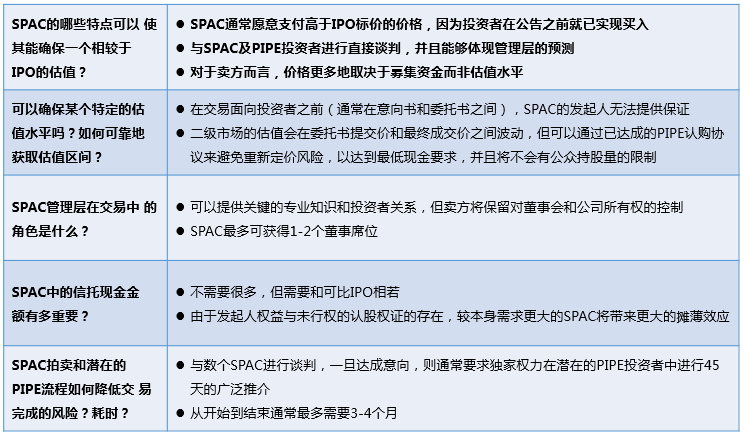

6、SPAC卖方客户可能关心的问题

7、PIPE 的流程

PIPE在整个SPAC当中处于中后阶段

8、SPAC PIPE整体流程

SPAC PIPE 能在配合整个执行流程安排下同时完成

潜在的PIPE投资人首先会被跨墙或签署NDA以确保合并计划保密,之后将收到即将会被公告的信息,1、至少包括演示材料、风险因素总结以及认购协议等的文件,2、其他潜在文件包括无约束力的合并LOI 、合并协议草稿、审计财务数据等。

投资者进行尽职调查,但不能收到“重大非公开信息”

PIPE投资人会收到预测资料,该类资料并不会在公开的公告中披露

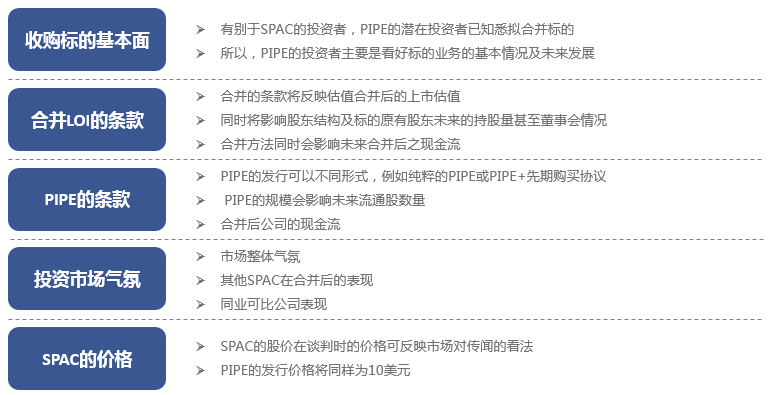

9、影响PIPE反应因素

|