|

|

2022年3月17日,江西兆驰光元科技股份有限公司申请撤回发行上市申请文件。深交所决定终止对其首次公开发行股票并在创业板上市的审核。

江西兆驰光元科技股份有限公司的主营业务为 LED 封装器件及其组件的研发、生产与销售,专注于LED 封装制造业,主要服务于 LED 背光、LED 照明以及 LED 显示三大主流应用领域,同时也积极拓展上述应用领域中新型显示、智能照明、健康照明、植物照明、汽车照明等细分新兴市场。

公司首次公开发行股票并在创业板上市属于上市公司分拆所属子公司在境内上市,公司控股股东兆驰股份已根据《若干规定》的相关要求履行本次分拆的信息披露和决策程序。

兆驰光元的下游客户主要面向电视机品牌及其制造企业、LED 照明灯具及 RGB显示屏制造企业,公司已与三星 LED、京东方、TCL、创维、康佳、三雄极光、阳光照明、亿光电子、隆达电子、洲明科技、利亚德、奥拓电子等国内外知名客户建立合作关系。

报告期内,兆驰光元对前五大客户的产品销售收入占主营业务收入的比例分别为 71.14%、64.99%、64.01%和 59.22%,其中三星 LED 的占比分别为 48.10%、43.74%、45.67%和44.15%。公司客户集中度处于较高水平。

兆驰光元控股股东为兆驰股份,直接持有公司 23,454.00 万股股份,占注册资本比例为 73.7866%,公司控股股东兆驰股份的控股股东为兆驰投资,兆驰投资直接持有兆驰股份 52.95%的股份。报告期内,公司与兆驰股份、兆驰半导体等关联方存在经常性关联交易, 关联交易主要为向兆驰股份销售 LED 组件、向兆驰半导体采购 LED 芯片。

公司实际控制人为顾伟,截至本招股说明书签署日,顾伟通过控股股东兆驰股份间接持有公司 11,737.1018 万股股份,占注册资本比例为 36.9251%,且担任公司董事长。

顾伟,男,1965 年 1 月生,中国国籍,无境外永久居留权,现任广东省政协委员,深圳市龙岗区政协常委。2005 年 4 月至 2007 年 5 月任兆驰股份监事,2007 年 6 月至 2010 年 8 月任兆驰股份总经理,2007 年 6 月至今任兆驰股份董事长。2011 年 4 月至 2019 年 3 月历任本公司执行董事、董事;2019 年 4 月至今任本公司董事长。

发行人实际控制人、董事长顾伟兼任兆驰股份、兆驰照明、兆驰晶显等多家关联公司董事长,兆驰半导体总经理;董事、总经理全劲松兼任兆驰股份副董事长、董事,此外其它董监高亦存在于关联方兼职的情形。

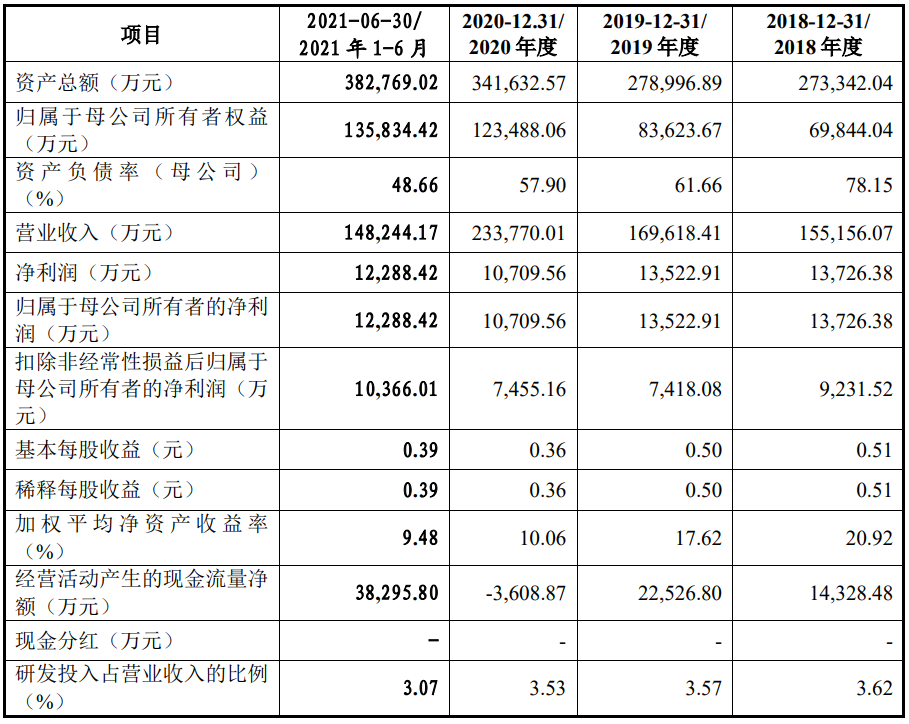

主要财务数据及财务指标

选择的上市标准:最近两年净利润均为正,且累计净利润不低于 5,000万元。

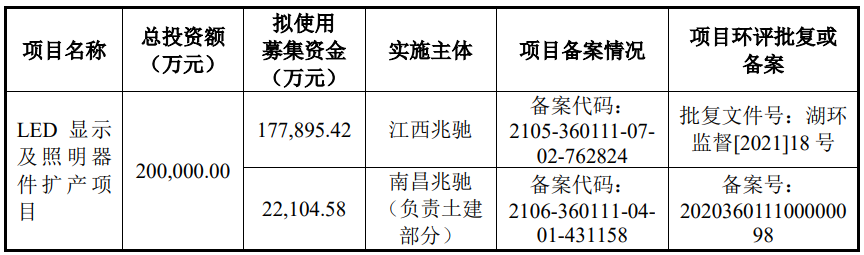

募集资金用途

公司本次拟公开发行人民币普通股不超过 10,595.4167 万股(不考虑超额配售选择权),占发行后总股本不低于25.00%,预计融资金额20亿元,募集资金总额将根据询价结果最终确定。本次募投项目投资总额 200,000 万元,拟使用募集资金投入金额 200,000 万元,全部投资于 LED 显示及照明器件扩产项目,具体情况如下:

1.关于控股股东兆驰股份受到监管措施

公开信息显示:

(1)发行人控股股东兆驰股份 2020 年 1 月 18 日受到深圳证监局下发的

《责令改正决定书》,以及《关于对顾伟采取出具警示函措施的决定》等一系列警示函,主要原因为兆驰股份存在信息披露存在遗漏事项、会计核算不规范、财务管理不完善、公司治理和内控管理存在缺陷等。

(2)2021 年 6 月 29 日,发行人控股股东兆驰股份因会计差错更正,被本所出具《监管函》;2019 年 5 月 30 日,兆驰股份因实际回购总金额未达回购方案中披露的计划总金额,被本所出具《监管函》。

(3)兆驰股份董秘方振宇于 2021 年 6 月辞职,董事史支焱于 2021 年 5 月辞职。

请发行人:

(1)逐项说明 2020 年相关监管措施中兆驰股份存在的会计核算不规范、财务管理不完善、公司治理和内控管理存在缺陷等问题是否涉及发行人,涉及的具体情况,是否已整改完毕。

(2)说明兆驰股份会计差错更正事项是否涉及发行人财务报表,相关差错是否已进行更正;兆驰股份内部控制制度、信息披露制度是否存在重大缺陷从而对发行人造成不利影响。

(3)结合中介机构对相关人员的访谈情况,说明兆驰股份董秘方振宇、董事史支焱辞职原因。

请保荐人、发行人律师、申报会计师发表明确意见,并说明发行人是否符合《创业板首次公开发行股票注册管理办法(试行)》中第十一条、十三条规定的发行条件。

2.关于同业竞争

申报文件显示:

(1)发行人的主营产品为 LED 封装器件及其组件,主要应用于 LED 背光、LED 照明以及 LED 显示三大应用领域。

(2)上市公司兆驰股份主营业务包括 LED 全产业链,包括发行人上游的LED 芯片业务,下游的 LED 照明及显示业务。如兆驰智能主营业务为背光LED 照明组件的研发、生产与销售;深圳兆驰晶显技术主营业务为 LED 显示屏相关业务;深圳兆驰照明主营业务为 LED 照明产品的研发、生产和销售;上述关联方均为发行人控股股东兆驰股份控制的其他子公司。

请发行人说明兆驰股份、兆驰智能、兆驰晶显、深圳兆驰照明以及主营业务为 LED 业务的关联方的经营业务、主要财务数据、同类收入或毛利占发行人主营业务收入或毛利的比例,产品与发行人产品是否存在竞争关系,客户、供应商与发行人的重合及交易情况,详细分析认定与发行人不构成同业竞争的依据是否充分。

请保荐人、发行人律师、申报会计师发表明确意见,并说明按照中国证监会《首发业务若干问题解答(2020 年 6 月修订)》问题 15 和本所《创业板股票首次公开发行上市审核问答》问题 5 的要求进行核查的过程及结论性意见。

4.关于财务独立性及内控有效性

申报文件显示:

(1)2018 年和 2019 年,发行人向兆驰股份拆入资金 17,571 万元、24,178.34 万元用于自身经营周转;发行人于 2019 年向兆驰半导体预付总额为 3亿元 LED 芯片货款,其中 2019 年 1 月支付 25,000 万元,2019 年 8 月支付5,000 万元,因兆驰半导体达产进度低于预期未能及时交货,上述事项实际构成关联方资金拆借,截至 2019 年末,公司已收回 3 亿元货款及利息。

(2)兆驰股份作为担保方,为发行人多笔银行授信作出担保;2020 年 3月,由南昌国金向兆驰光元提供借款 61,037.20 万元,借款利率为 1%/年,兆驰股份为该笔借款提供连带责任保证担保。

(3)报告期内发行人向千禧珠宝和得胜资产分别拆出资金 26,500.02 万元和 3,000.00 万元。截至 2019 年 3 月,千禧珠宝和得胜资产已经全部归还拆出资金,并按照协议支付了利息;发行人在全国中小企业股份转让系统挂牌期间未披露上述事项。

(4)发行人控股股东兆驰股份曾推行财务共享中心,报告期内发行人部分财务职能曾由财务共享中心处理。

请发行人:

(1)说明向兆驰股份拆入大额资金的原因、具体用途、拆入及归还具体时间、是否计提相关利息;预付 3 亿 LED 芯片货款是否履行相关决策审议程序。

(2)说明是否具备独立融资能力,南昌国金向发行人提供大额借款、利率仅为 1%/年的合理性,是否构成控股股东对发行人的财务资助。

(3)说明截至目前,发行人与关联方是否存在新增拆出及拆入资金的情形;结合在报告期内发行人与关联方存在大额资金拆借、拆出、接受财务资助的情形,说明发行人会计基础工作是否规范、内控是否健全有效。

(4)说明向千禧珠宝和得胜资产拆出资金是否履行相应审议程序,分析拆出利率公允性、是否构成资金占用、相关方的资金用途、是否存在资金体外循环;该情形是否侵害上市公司兆驰股份股东利益、兆驰股份相关信息披露情况,是否存在被行政处罚或采取监管措施的风险。

(5)说明发行人退出财务共享中心后,控股股东是否仍可以操作相关账号,是否存在控股股东或实际控制人以其他形式干预发行人资金使用的情形,发行人内控制度能否有效防范关联方通过资金占用等方式侵占发行人利益。

请保荐人、发行人律师、申报会计师发表明确意见,并说明对发行人财务独立性的核查方式、核查过程及核查结论,并就发行人相关内部控制执行有效性发表明确意见。

5.关于是否符合分拆上市条件

申报文件显示,发行人控股股东兆驰股份为本所上市公司,发行人本次IPO 属于分拆上市项目;报告期内发行人控股股东兆驰股份先后受到深圳证监局、交易所监管措施;发行人与较多关联方业务为上下游关系且 2020 年关联采购、销售金额大幅增长;发行人与控股股东、第三方频繁存在大额资金拆借。

请发行人说明本次分拆上市是否符合中国证监会《上市公司分拆所属子公司境内上市试点若干规定》的各项条件。

|

|