|

|

混合型科创票据是在科创票据基础上进一步创新的品种。其主要创新之处在于通过浮动利率、转股权等结构条款设计,使债券票面收益可以在一定程度上与科技型企业的未来成长挂钩。

目的在于引导债券投资人以股权投资思维参与科技型企业发展,重点填补债券市场股债混合型资金的缺口,解决科技型企业股性资金不足的问题。

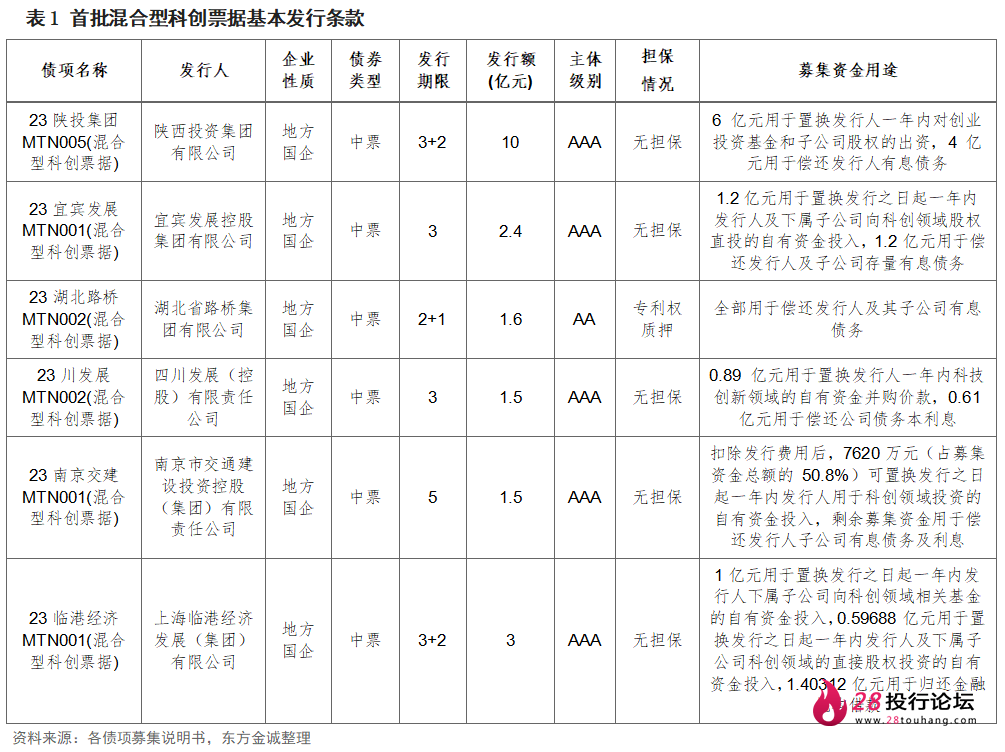

7月20日挂网的首批混合型科创票据共有6只,呈现一下特征:

(1)发行人均为地方国企,主体评级以AAA级为主(5/6)。

(2)首批项目均为中票,期限相对较长,与科技型企业成长期和股权投资周期相匹配。

(3)首批项目包括1只主体类和5只用途类。

前者发行人经认定为高新技术企业,符合一般主体类科创票据“发行人需具有相应科技创新称号”的要求;

后者募集资金部分用于对发行前1年内的科创领域相关投资支出进行置换,这部分资金占比≥50%,与一般用途类科创票据的募集资金投向占比要求一致,剩余部分可用于偿还存量债务。

(4)结构条款设计方面,5只用途类混合型科创票据均通过浮动利率或附有转股权的结构设计,实现股债联动。

其中有4只产品设计采用了“前n年固定利率+从第n+1年起浮动利率”的结构。

从第n+1年起,票面利率是否上调以及上调的幅度均有明确的、可量化的触发机制,具体挂钩的指标为投资标的公司的估值增长率或募集资金所涉及的股权投资收益率。

另有1只用途类混合型科创票据为固定利率,但通过附转股权来实现股债联动,即债券投资人在窗口期可将持有的债券转换为标的基金的份额,从而转变为基金份额持有人,以此间接持有标的科技型公司的股权。

此外,首批唯一的主体类混合型科创票据的募集资金并不涉及对科技型企业的股权投资,而全部用于偿还发行人本身的存量债务,因此并未有浮动利率或附转股权等结构条款设计,其创新之处在于增信措施方面,即发行人以所持有的135项专利权为债券提供质押担保。

我们认为,通过浮动利率的结构设计,投资人不仅可以获得固定票面利率锁定的利息收入,也有可能分享到发行人所投科技型企业的成长收益,丰富投资收益来源;通过附转股权,债券投资人可以选择将持有的债券转换为基金份额,以此间接持股标的公司股权,这使得银行间债市债务融资工具的债转股也具备了可操作性。

此外,资质较弱的科技型企业能够以专利权的质押担保作为发行混合型科创票据的增信措施,提高发债成功率,降低发行成本。

不难看出,上述条款设计可以增强混合型科创票据对投资人的吸引力,引入更多债券投资人参与科技型企业成长,从而加强对种子期、初创期、成长期等科技型企业融资的支持力度。

预计随着混合型科创票据的逐步推广,在结构条款设计自主、灵活的原则下,未来这一创新品种的结构条款和运行机制还会有很大的持续创新以及优化调整的空间,从而不断提升这一创新品种对投资人的吸引力,引导更多资金精准流向科技创新领域,以更好满足不同阶段科技型企业的风险特征和具体需求。

具体内容如下

一、何为混合型科创票据?

2022年5月20日,交易商协会发布《关于升级推出科创票据相关事宜的通知》,将科创类融资产品工具箱升级为科创票据,鼓励科创企业新增注册各类债务融资工具,完善发行人科创票据新增注册及既有额度管理,并开辟对应的注册评议“绿色通道”。

科创票据分为主体类科创票据和用途类科创票据。

其中,主体类科创票据服务科创企业融资,要求发行人需具有相应科技创新称号;

非科创企业则可发行用途类科创票据,但要求募集资金中不低于50%的部分用于支持科创相关领域,支持方式包括直接用于科创领域项目建设或偿还对应存量债务,直接用于产业园孵化项目建设或创业孵化基地运营,通过股权投资、基金出资等方式用于科创领域,以及支持具有科创称号的子公司发展。

混合型科创票据是在科创票据基础上进一步创新的品种。主要创新之处在于通过浮动利率、转股权等结构设计,使债券票面收益可以在一定程度上与科技型企业的未来成长挂钩,从而引导债券投资人以股权投资思维参与科技型企业发展,寻求与企业的共同成长。

目的在于填补债券市场股债混合型资金缺口,解决科技型企业股性资金不足的问题。从科创票据到混合型科创票据的推出,表明交易商协会对于以创新性的方式落实金融支持科技创新,更大力度、更实举措支持科技型企业发展的高度重视。

值得一提的是,为了匹配不同发展阶段科技型企业的融资需求,交易商协会给予了市场成员在结构条款设计方面的自主性和灵活性。即协会仅提供发行结构条款的基础框架,市场成员可结合不同阶段企业的风险特征和具体需求,在基础条款之上,自主和灵活设计结构条款。

为更好了解混合型科创票据如何通过结构条款设计来实现股债联动,我们整理了7月20日公布的首批混合型科创票据的发行条款,并对其创新之处进行了总结分析。

二、首批混合型科创票据发行条款有何特点?

7月20日挂网的首批混合型科创票据共有6只,发行规模在1.5亿元至10亿元之间不等。发行人覆盖四川、江苏、上海、湖北、山西等省市,均为地方国有企业,主体评级以AAA级为主(含5家AAA级企业和1家AA级企业)。首批6只混合型科创票据均为中票,发行期限包含3年期、5年期、3+2年期、2+1年期等,期限相对较长,这也与科技型企业成长期和股权投资周期相匹配。其中,有3只为固定期限债券,3只含权。

从募集资金用途和发行人是否具有科创称号来看,首批6只混合型科创票据包括1只主体类科创票据(发行人经认定为高新技术企业,募集资金全部用于偿还存量有息债务),以及5只用途类科创票据(募集资金部分用于对发行前1年内的科创领域相关投资支出进行置换,这部分资金占比≥50%,与一般用途类科创票据的募集资金投向占比要求一致,剩余部分可用于偿还存量债务)。

在结构条款设计方面,5只用途类混合型科创票据均通过浮动利率或附有转股权,实现股债联动。具体来看,首批有4只混合型科创票据采用了“前n年固定利率+从第n+1年起浮动利率”的结构设计。从第n+1年起,票面利率是否上调以及上调的幅度均有明确的、可量化的触发机制,浮动利率具体挂钩的指标为投资标的公司的估值增长率或募集资金所涉及的股权投资收益率。值得一提的是,尽管采用相似的结构设计,但这4只债券在所挂钩指标的测算方法、触发利率上调的条件、利率上调的区间范围、股权投资退出方式等方面的具体条款不尽相同,充分体现了自主灵活的原则。在此,我们以“23川发展MTN002”和“23宜宾发展MTN001”为例作具体说明。

“23川发展MTN002”采用的是“前2年固定利率+第3年浮动利率”的定价机制,固定利率与一般债券相同,由集中簿记建档结果确定,浮动利率定价则挂钩发行人所并购科技型公司2024年的估值增长率,估值为并购标的公司经审计的净资产,估值增长率=(2024年末估值-2023年末估值)/2023年末估值。当2024年估值增长率≤5%时,第3年利率保持不变;估值增长率在5%至20%之间时,估值增长率为x%,第3年票面利率便上调xbp;估值增长率>20%时,第3年票面利率上调20bp。

“23宜宾发展MTN001”采用的也是“前2年固定利率+第3年浮动利率”的定价机制,但浮动利率定价挂钩的是募集资金所涉及的股权投资收益率。股权投资收益率=(二级市场卖出收入-投资成本-相关税费)/投资成本。只要在第2个计息年度付息日前投资收益率达到目标且实现退出(标的公司IPO后,发行人出售90%及以上所持股票即视为实现退出),第3年票面利率会相应上调。具体触发条件为:投资收益率达到300%且实现退出,票面利率上调10bp;投资收益率达到450%且实现退出,票面利率上调20bp;投资收益率达到600%且实现退出,票面利率上调30bp;未达到收益率目标或未实现退出,票面利率不变。

与表2所示4只债券不同,在首批混合型科创票据中,“23临港经济MTN001”采用的是固定利率,但通过附转股权的条款结构设计来实现股债联动,即债券投资人在转股窗口期可将所持有的债券转换为标的基金的份额,从而转变为基金份额持有人,以此间接持有标的科技型公司的股权。就“23临港经济MTN001”而言,其转股权相关条款中有以下几点值得关注:

(1)行权期:“23临港经济MTN001”是3+2具有提前赎回和回售选择权的模式,在发行人未行使赎回选择权、投资人未行使回售选择权的情况下,投资人享有两个转股行权窗口期,分别为债券发行后第4个付息日和第5个付息日,也就是债券存续期的最后2年。

(2)转股比例:单一投资人如果行使转股选择权,需一次性行使其持有的所有债券转股选择权,即债券持有人不能仅部分转股。

但如果行使转股选择权的债券面值总额大于发行人子公司持有的标的基金财产份额的评估价值,则每一行使转股选择权的投资人可用于转换为标的基金的特定数量的财产份额的债券面值=(每一行使转股选择权的投资人持有的债券面值/行使转股权的债券面值总额)*发行人子公司持有的标的基金财产份额的评估价值,每一行使转股选择权的投资人所持的剩余债券继续存续并到期兑付。

(3)转股后退出:若投资人行使转股选择权后计划转让其所持有的财产份额,应根据标的基金的合伙协议的相关约定执行。

作为首批唯一的主体类混合型科创票据,“23湖北路桥MTN002”的募集资金并不涉及对科技型企业的股权投资,而用于偿还发行人本身的存量债务。因此,“23湖北路桥MTN002”并未附有浮动利率或转股权等结构条款设计,其创新之处在于增信措施方面。由于发行人主体资质较弱(主体评级仅为AA级),因此以发行人所持有的135项专利权为债券提供质押担保,这135项专利权的估值为18,085.91万元,超过债券发行规模(1.6亿元)。

总结

从首批混合型科创票据发行条款的创新之处来看,通过浮动利率的结构设计,投资人不仅可以获得固定票面利率锁定的利息收入,也有可能分享到发行人所投科技型企业的成长收益,丰富投资收益来源;通过附转股权,投资人可以选择将持有的债券转换为基金份额,以此间接持股标的科技型公司股权,这使得银行间债市债务融资工具的转股也具备了可操作性。此外,资质较弱的科技型企业能够以专利权的质押担保作为发行混合型科创票据的增信措施,提高发债成功率,降低发行成本。

不难看出,通过上述创新条款设计,可以增强混合型科创票据对投资人的吸引力,引入更多债市投资人参与科技型企业成长,实现从债到股的光谱效应,为科技型企业提供更多股债混合型资金,从而加强对种子期、初创期、成长期等科技型企业融资的支持力度。不过,首批混合型科创票据的相关条款设计还比较严格,如触发利率上浮的条件较高而约定的利率上调幅度相对较小。预计随着混合型科创票据的逐步推广,在结构条款设计自主、灵活的原则下,未来这一创新品种的结构条款和运行机制还会有很大的持续创新以及优化调整的空间,从而不断提升这一创新品种对投资人的吸引力,引导更多资金精准流向科技创新领域,以更好满足不同阶段科技型企业的风险特征和具体需求。

|

|