本帖最后由 jansen 于 2025-5-28 19:20 编辑

国务院总理李强日前签署国务院令,公布《国务院关于规范中介机构为公司公开发行股票提供服务的规定》(以下简称《规定》),自2025年2月15日起施行。

在一周时间内,4家IPO项目在IPO招股说明书中明确支付方式,成为首批落实上述规定的IPO案例,也是新规落地的首批“试验田”。 [size=14.6667px]

相关政策内容

禁止“对赌式收费”(第六条、第七条):第六条 证券公司从事保荐业务,可以按照工作进度分阶段收取服务费用,但是收费与否以及收费多少不得以股票公开发行上市结果作为条件。证券公司从事承销业务,应当符合国务院证券监督管理机构的规定,综合评估项目成本等因素收取服务费用,不得按照发行规模递增收费比例。

第七条 会计师事务所执行审计业务,可以按照工作进度分阶段收取服务费用,但是收费与否以及收费多少不得以审计结果或者股票公开发行上市结果作为条件。

解读:首次明确保荐费的收取不得以股票公开发行上市结果作为条件。因此,预计将保荐费与募集资金总额挂钩的形式将不再符合监管要求(如“保荐费为500万元且不低于本次发行募集资金总额的1%”“保荐承销费为募集资金总额的6%”等),未来市场上不收取保荐费(或隐含于承销费中)的案例可能会增多。

与保荐费不同,承销费未限制不得与上市结果挂钩,因此未来承销费仍可按发行规模的一定比例收取。但相较征求意见稿,正式稿新增要求承销费“不得按照发行规模递增收费比例”;鉴于实务中极少会约定递增比例,因此预计影响较小。

第六条和第七条的规定旨在规范IPO中介机构的收费行为,推动分阶段收费模式,禁止结果导向收费。这一改革有助于提升中介机构的服务质量,降低企业上市成本,促进资本市场的公平和透明。

中介机构及其从业人员一旦违反上述禁止情形,不但会被给予高额罚款,还可能面临最高1年的“资格罚”。《规定》明确,中介机构从业人员违反四大禁止情形的,由证券监督管理、财政、司法行政等部门按照职责分工责令改正,给予警告,没收违法所得,可以并处违法所得1倍以上10倍以下罚款;没有违法所得或者违法所得不足10万元的,可以并处10万元以上100万元以下罚款;情节严重的,可以并处暂停从事相关业务1个月至1年。法律另有规定的,从其规定。

打击灰色收费与利益输送(第九条):

第九条 中介机构及其从业人员不得存在以下情形:(一)在合同约定之外收取费用,或者以临时加价等方式变相提高收费标准;(二)通过签订补充协议、另行约定等方式规避监管收取服务费用,或者违反规定在不同业务之间调节收取服务费用;(三)违反规定入股,或者通过获取股票公开发行上市奖励费等方式谋取不正当利益;(四)其他违反国家规定的收费或者变相收费行为。

切断地方奖励依赖(第十条):

第十条 地方各级人民政府不得以股票公开发行上市结果为条件,给予发行人或者中介机构奖励。

收费透明度强化(第十一条):

第十一条 发行人申请公开发行股票时,应当在所报送的招股说明书或者其他相关信息披露文件中详细列明各类中介服务收费标准、金额以及发行人付费安排等信息。

[size=14.6667px]

多家IPO项目已披露 IPO中介机构开始实施分段性收费这一模式,是资本市场发展进程中的重要变革。在当前企业IPO需求不断变化、市场环境日益复杂的背景下,分段性收费模式应运而生。目前已有4家IPO项目在招股书中披露了中介机构的收费依据,明确分阶段收费。

案例一:永杰新材料股份有限公司(沪主板、2024-11-21注册生效)

2025年2月20日,永杰新材发布首发招股意向书,正式官宣其发行计划。根据意向书披露,公司将于2月28日正式发行,同时对发行费用概算进行了详细披露,清晰呈现各项费用的构成与预估金额。

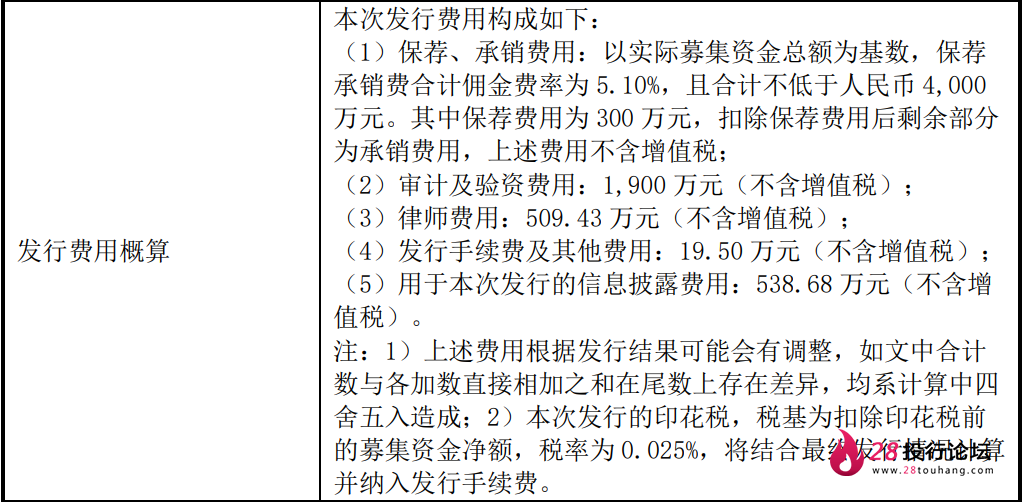

永杰新材本次拟募资20.89亿元,用于年产4.5万吨锂电池高精铝板带箔技改项目、年产10万吨锂电池高精铝板带技改项目、偿还银行贷款项目、补充营运资金项目。本次发行费用构成如下:

案例二:汉朔科技股份有限公司(创业板、2024-11-25注册生效)

2025年2月20日,汉朔科技发布首发招股意向书,正式官宣其发行计划。根据意向书披露,公司将于2月28日正式发行,同时对发行费用概算进行了详细披露,清晰呈现各项费用的构成与预估金额。

汉朔科技本次拟募资11.82亿元,用于门店数字化解决方案产业化项目、AIoT研发中心及信息化建设项目、补充流动资金。本次发行费用构成如下:

1、保荐及承销费用:保荐承销费分阶段收取,保荐承销费为本次发行募集资金总额的8.00%,并且不少于8,000万元;参考市场保荐承销费率平均水平,经双方友好协商确定,根据项目进度分节点支付;

2、审计及验资费:2,260.00万元;依据服务的工作要求、所需的工作工时及参与提供服务的各级别人员投入的专业知识和工作经验等因素确定,按照项目完成进度分节点支付;

3、律师费:1,695.95万元;参考市场律师费率平均水平,考虑长期合作的意愿、律师的工作表现及工作量,经友好协商确定,根据项目实际完成进度分节点支付。

案例三:广东弘景光电科技股份有限公司(创业板、2024-11-05注册生效)

2025年2月21日,弘景光电发布首发招股意向书,正式官宣其发行计划。根据意向书披露,公司将于3月4日正式发行,同时对发行费用概算进行了详细披露,清晰呈现各项费用的构成与预估金额。永杰新材本次拟募资4.88亿元,用于光学镜头及模组产能扩建项目、研发中心建设项目、补充流动资金项目。本次发行费用构成如下:

1、保荐承销费用:保荐费为160.38万元,承销费为本次发行募集资金总额的8.00%/1.06;参考市场保荐承销费率平均水平,经友好协商确定,保荐费根据项目进度分阶段支付;

2、审计验资费用:1,100.00万元;参考市场会计师费率平均水平,考虑服务的工作要求、工作量等因素,经友好协商确定,根据项目进度分阶段支付;

3、律师费用:450.00万元;参考市场律师费率平均水平,考虑服务的工作要求、工作量等因素,经友好协商确定,根据项目进度分阶段支付。

案例四:湖南湘投金天钛业科技股份有限公司(科创板、2024-4-24注册生效)

金天钛业在2024年11月20日成功登陆科创板,在2024年10月31日发布首发招股意向书,预披露发行费用明细,首创“阶梯递减”模式。

金天钛业本次拟募资10.45亿元,用于高端装备用先进钛合金项目(一期)、补充运营资金项目。本次发行费用构成如下:

1、保荐费用:188.68万元(不含增值税);

2、承销费用:募集资金总额为人民币6亿元(含本数)以下的,按照募集资金总额的9.80%收取承销费用;募集资金总额为人民币6亿元以上的,6亿元以下(含本数)的部分按9.80%收取承销费用,6亿元以上的部分按3.50%收取承销费用;实际承销费用金额为按照上述标准计算的承销费金额扣除金天钛业已向中泰证券和中航证券支付的股份制改造阶段财务顾问费(30万元)、辅导费用(30万元)及保荐费用(200万元)(根据上述原则计算出承销费为含税金额,之后再换算为不含税金额);

3、审计及验资费用:665.92万元(不含增值税);

4、律师费用:466.98万元(不含增值税)。

总 结

新规中“第五条 证券公司从事承销业务,应当符合国务院证券监督管理机构的规定,综合评估项目成本等因素收取服务费用,不得按照发行规模递增收费比例。”在承销费用收取标准方面,三家公司均披露,其收费依据为“参考市场保荐承销费率平均水平,经双方友好协商确定”,具体计费方式均采用“募资总额×固定费率”。其中,汉朔科技和永杰新材还额外设置了保底收费。这种收费方式人为操纵空间较小,符合最新规定的要求,能够有效保障市场的公平与规范。而金天钛业采用的是”阶梯递减“模式。

在付费安排层面,汉朔科技与弘景光电均已明确披露,其费用支付模式是依据项目进度分阶段进行。然而,关于各阶段具体的支付节点、支付比例等更为详细的内容,目前尚未见有进一步的披露。

对于审计费用及律师费用,汉朔科技、弘景光电按照项目进度分阶段支付。

通过对这4家IPO项目的研究,我们发现中介机构分段收费的合理性与科学性仍有待探讨。一方面,分段收费模式有助于明确各阶段的工作价值,激励中介机构投入资源;另一方面,IPO中介机构分段性收费模式存在有望不断完善等问题。未来,随着资本市场的发展和监管的完善,中介机构的分段收费模式有望更加规范和合理,以更好地服务于IPO项目和投资者。

|